如何利用资金费率在加密市场中套利?

原文标题:《Profiting from inefficiencies in the crypto markets: funding rates》

原文作者:kasper vandeloock,Musca Capital 量化交易员

原文编译:胡韬,链捕手

回到 2015-2016 年的美好时光,如果你是一位雄心勃勃的交易员并且有套利经验,你可以通过简单地在不同交易平台套利两种加密货币之间的价差轻松赚取百分之几的利润。

然而,今天,通过使用简单的套利策略来盈利要困难得多。从那时起,这个行业已经成熟了很多。首先,加密货币的总市值从 2016 年初的 100 亿增长到 2021 年底的近 3 万亿,其次,交易平台大幅改善。这当然吸引了许多传统金融领域的量化交易者利用这个机会(Alameda Research、Wintermute、MNGR 等)。

然而,即使所有这些大公司都加入了这一行列,小公司/个人仍然可以利用许多无效市场问题。让我们看一些利用这些无效市场的德尔塔中性策略的例子,特别是收集资金(来自永续合约)。

德尔塔中性和市场中性的区别是什么?

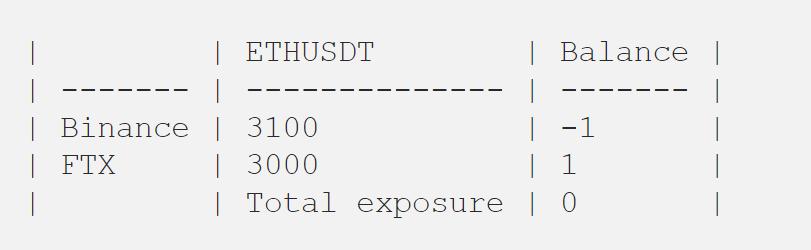

德尔塔中性(Delta-neutral)是一种策略,其中对特定资产的总敞口为 0。例如,假设你发现 Binance 和 FTX 之间的价格差异。

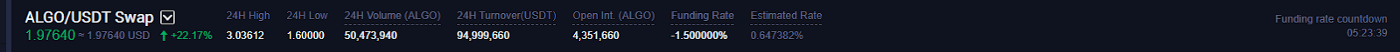

收集资金费率

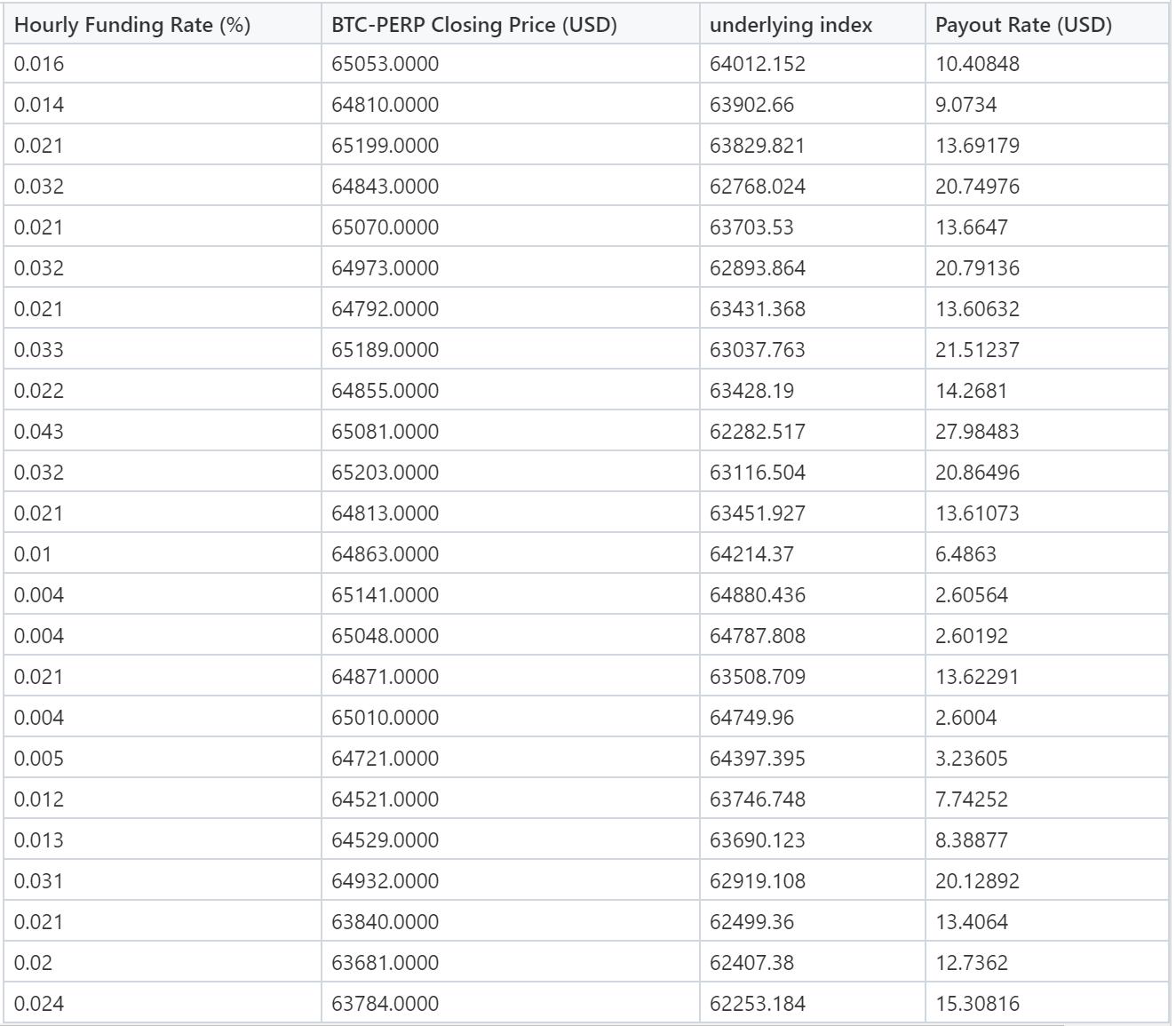

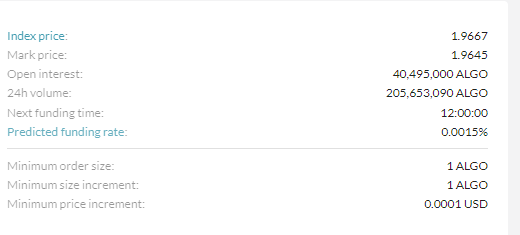

那么,资金费率到底是多少?资金费率是一种确保永续合约价格接近标的指数或价格的机制。如果永续合约的交易价格高于基础指数,多头头寸向空头头寸支付资金。如果永续合约以低于基础指数的价格交易,空头头寸向多头头寸支付资金。支付/收取的资金费率由以下公式确定:

头寸大小 * ((合约价格—指数价格) / 指数价格) / 24 小时的时间加权平均价格

这是 FTX 的一个示例,但公式因交易平台而异,具体取决于它们的资金费率间隔。

在这 24 小时内,我们将获得总计 309.09 美元的报酬,而根本没有 BTC 价格风险敞口。

但是我们怎样才能从这种策略中获得更多的利润呢?

跨交易平台资金套利

交易平台之间的永续合约之间存在并且将永远存在微小差异。不是因为特定市场的买家多于卖家,而是因为他们:

现在正因为如此,你可以找到其中一个交易平台的资金费率为正,而另一个交易平台的资金费率为负的机会。大多数情况下,这些机会在价格大幅波动后开始出现,交易者不得不平仓/平仓。

来源: FTX.com

来源:huobi.com

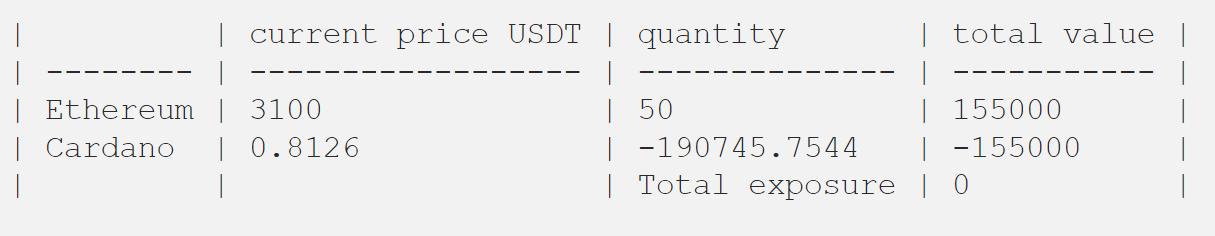

使用山寨币

与 BTC 或 ETH 等顶级 Token 相比,山寨币永续合约的指数与合约价格的价差通常更大,尤其是在价格大幅波动之后。这对我们有好处,因为有更高的回报,但这种策略存在一些风险。

首先,你需要足够的流动性,如果你无法在没有低市场影响的情况下轻松建仓,则不应进行交易。

大多数人没有考虑在山寨币上使用这种策略的一个积极因素是,很多时候指数和合约之间的价差并不是唯一的盈利因素。山寨币通常在不同交易平台之间存在价格差异,这是因为这些 Token 中的很多都比主要的 Token 具有更高的风险,因此套利的优先级较低……

其中一些较高的风险是:

然而,对我们来说,这是一件好事,因为这些价格差异会随着时间的推移而被套利,而且这也使我们使用现货对冲更便宜。

你可能会发现诸如交易验证的高要求之类的事情很奇怪,但以太坊经典(ETC)等 Token 需要大量区块验证数据,因为「便宜」的网络容易被破解。我这是什么意思?过去,黑客使用 3rd 方挖矿服务出租大量 GPU 来在 ETC 上挖矿,直到他们接管至少 51% 的网络来执行 51% 攻击。换句话说,他们拥有该网络 51% 以上的哈希能力,因此他们可以错误地验证区块链上的交易并从他们不拥有的钱包中进行交易,为了更详细的解释,我推荐这篇文章。

使用多种替代型交易平台

对于替代型交易平台,我指的是去中心化交易平台(DEX),如:

这些平台中的大多数都没有很多流动性并提供了一些有趣的机会。当然,有一个问题,这些平台中的大多数都建立在以太坊之上,而以太坊目前的费用非常高。除此之外,你需要在平台上拥有资金才能执行交易,否则一旦你的资金到达,机会可能就消失了。

除此之外,这些平台中的大多数都要求你将资金存入智能合约,因此你还面临着如果平台被黑客入侵,你将失去抵押品的风险。

大多数人会争辩说,这也可能发生在中心化交易平台上,但与几年前相比,这些平台已经有了很大的改进。他们使用热/冷钱包的组合,他们拥有庞大的保险基金,USDT 和 USDC 等 Stablecoin 可能会被冻结,并且多年来 CEX 被黑客入侵的次数急剧减少,尽管越来越多的资金获得沉积在他们身上。

使用杠杆

例如,最明显的做法是简单地在永续合约上使用一定数量的杠杆,并使用保证金借入足够的美元/ Token 来对冲。

这将需要大量的再平衡。最大的问题是它不具有资本效率。

你会看到大多数平台只接受 USDC/USDT/BUSD 等 Stablecoin 用于合约交易。因此,假设你想以 50 000 美元/BTC 的价值做空 3 BTC,你需要足够的资金来购买 3 BTC 并做空 3 BTC,大约是 30 万美元,这不是最佳策略。

FTX 等平台有一个有趣的功能,你可以使用任意 Token 作为合约账户的抵押品。这使得更容易提高资本效率。

假设你要执行相同的交易,即在 FTX 上做空 3 BTC 并购买 3 BTC 现货,我们有 15 万美元的资本。

BTC 目前的权重为 0.975,这意味着如果我们有 150 000 美元的 BTC,我们可以使用 (150 000 * 0.975) = 146 250 美元的抵押品来交易期货合约。

所以你会自动被迫使用杠杆。现在因为我们使用非美元作为抵押品,所以我们需要做出权衡。一旦你的余额突破 -30 000 美元的门槛,FTX 就会自动开始清算你的 Token 。确保你有足够的抵押品来维持你的账户。

在这种情况下,如果 BTC 的价格下跌,那将不是问题。但是,如果 BTC 的价格上涨 9750 美元,你就会遇到问题。因此,请确保在达到该水平之前,你已经重新平衡了你的头寸,以始终将你的德尔塔保持在 0。

你可以在此处找到 FTX 抵押品的计算方法,但不要忘记考虑 IMF 因素以避免在使用非美元抵押品时被清算。

用 EV 优化流程

关于筹资的好处是它很容易最大化 EV(预期价值),你确切知道何时获得报酬并且你可以高度确定地计算资金费率(参见文章开头的资金费率计算示例)。

创建一个数据框,你可以在其中放置您可以进行的所有潜在交易,这可能是一个简单的资金收集器或跨交易平台资金套利。计算它每小时支付多少,计算它会带来的成本,例如交易费、提款费,并将其乘以基于先前交易的概率。

更进一步,考虑到你可以从做市费用中获利,不要等到交易完成,检查是否更有利可图。

这种类型的策略是有利可图的,因为它能够执行许多有利可图的交易,偶尔会有小额亏损,而且这些交易有很多可能出错的方式。

所有这些主题都应该有自己的文章,我不会在这篇文章中发表,但是,如果你决定尝试执行其中一种策略,请务必考虑这些风险并考虑如何避免它们。

结尾

通过利用小的无效市场,在加密市场中有很多机会,遗憾的是,它不像几年前那么容易,当时你只需要一个简单的套利就可以带来大量利润,但这表明空间在进化。

利用这些无效市场带来的巨额利润仍然可以利用,你只需要比过去多思考一下 :)

原文链接

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

社区

社区 OPRR

OPRR 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

数据

数据

由AI总结

由AI总结