Panoptic:顶级机构看好,基于Uniswap的全新期权市场

原文标题:Panoptic: Solving DeFi’s perennial option problem

原文作者:Ling Young Loon ,Panoptic 投资方之一

原文编译:Leo,BlockBeats

众所周知,期权交易相比于现货交易更加复杂,现货交易的是具体的产品,而期权交易的是一个权利,相比其高杠杆和灵活性的优势,期权交易的劣势也非常明显:成本高、流动性差等。在传统金融中期权交易占有很大比例,但在 DeFi 中,期权交易并没有那么完善和普及。

近日,基于 Uniswap 的协议 Panoptic 完成了由 Gumi Crypto Capital 领投的 450 万美元的融资,Panoptic 是由 Advanced Blockchain AG 前研究负责人 Jesper Kristensen 和康奈尔大学应用物理学教授 Guillaume Lambert 于今年 7 月创立的期权 DeFi 协议,其首个 AMM 版本计划于明年第一季度推出,该项目投资人之一 Ling Young Loon 撰写了一篇关于 Panoptic 的文章,BlockBeats 将其整理编译如下:

与股票相比,衍生品市场规模巨大。理论上,高端市场的规模通常超过 1 万亿美元,2021 交易了约 330 亿份期权合约。但如今,DeFi 期权锁仓总价值仅为 5 亿,大多数加密期权交易都发生在 Deribit(加密衍生品交易平台)上,还没有发现一条通往杠杆期权头寸的有效路径。

由 Guillaume 和 Jesper 创建的 Panoptic 给我留下深刻的印象,他们相信他们的模型提供了一个强大的 DeFi 原生解决方案。本文将对 DeFi 期权的前景、其核心问题以及 Panoptic 的重要性进行全面概述。

快速了解期权

看涨期权赋予期权所有者以固定的价格购进资产的权利,看跌期权赋予期权所有者以固定价格出售资产的权利。在 P2P、中心化交易中,期权由某人购买(出售),通常以标的资产的抵押品作为抵押。然后有人可以购买该期权,并向期权卖方支付溢价。DeFi 的去中心化期权库,如 Ribbon Finance,是真正的自动化期权编写器,存入库中的 ETH 被用于看涨期权和看跌期权。

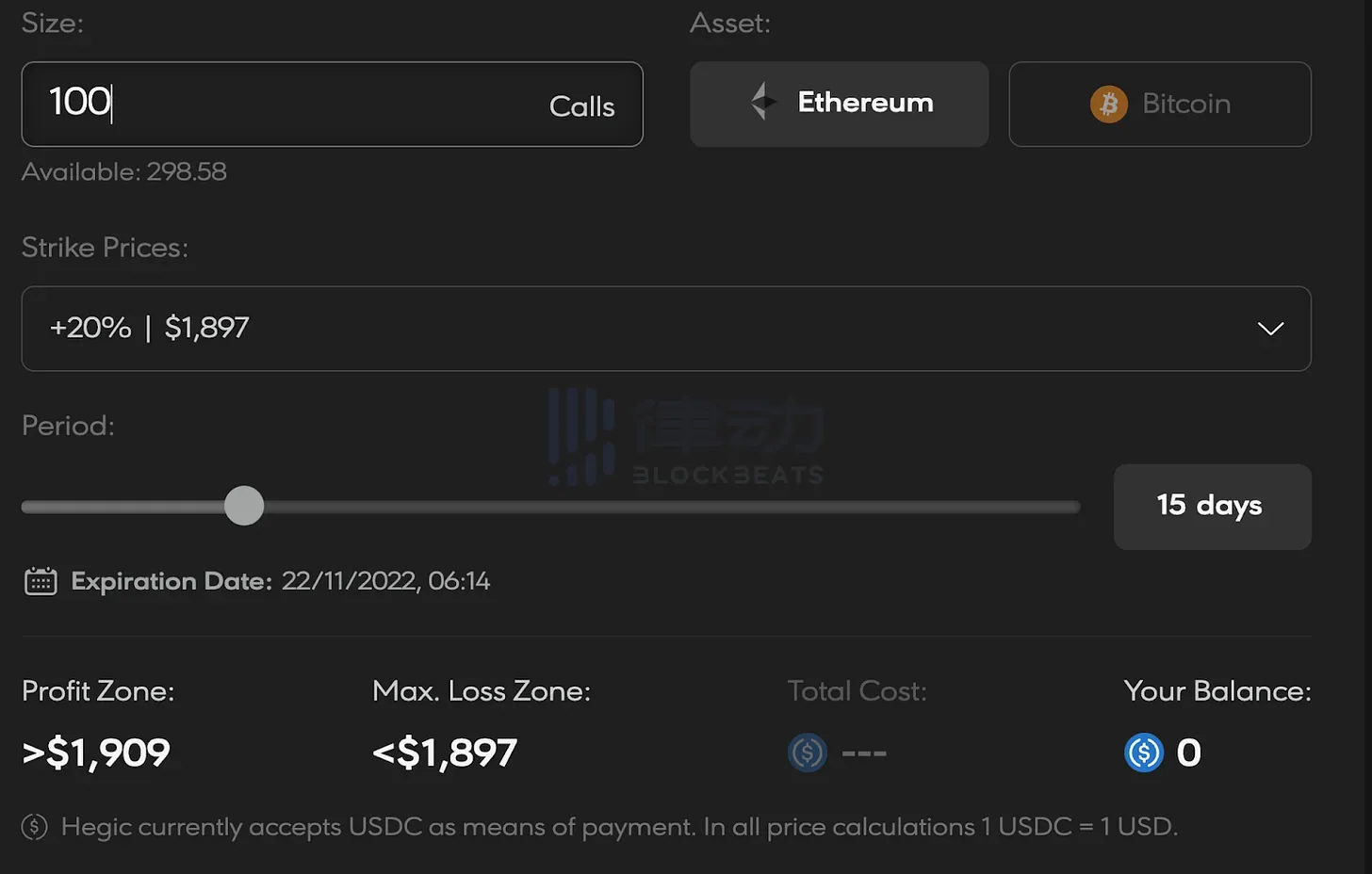

每个期权都有特定的执行价和到期日以及理论上的规模。例如,用户可以在 Hegic 上以 1899 美元的价格购买 100 ETH 看涨期权,期限为 15 天,期间如果现货 ETH 高于 1899 美元,用户将可以行使购买 100 ETH 的权利,并从现货价格与 1899 美元之间的差额中获利,减去期权溢价成本。

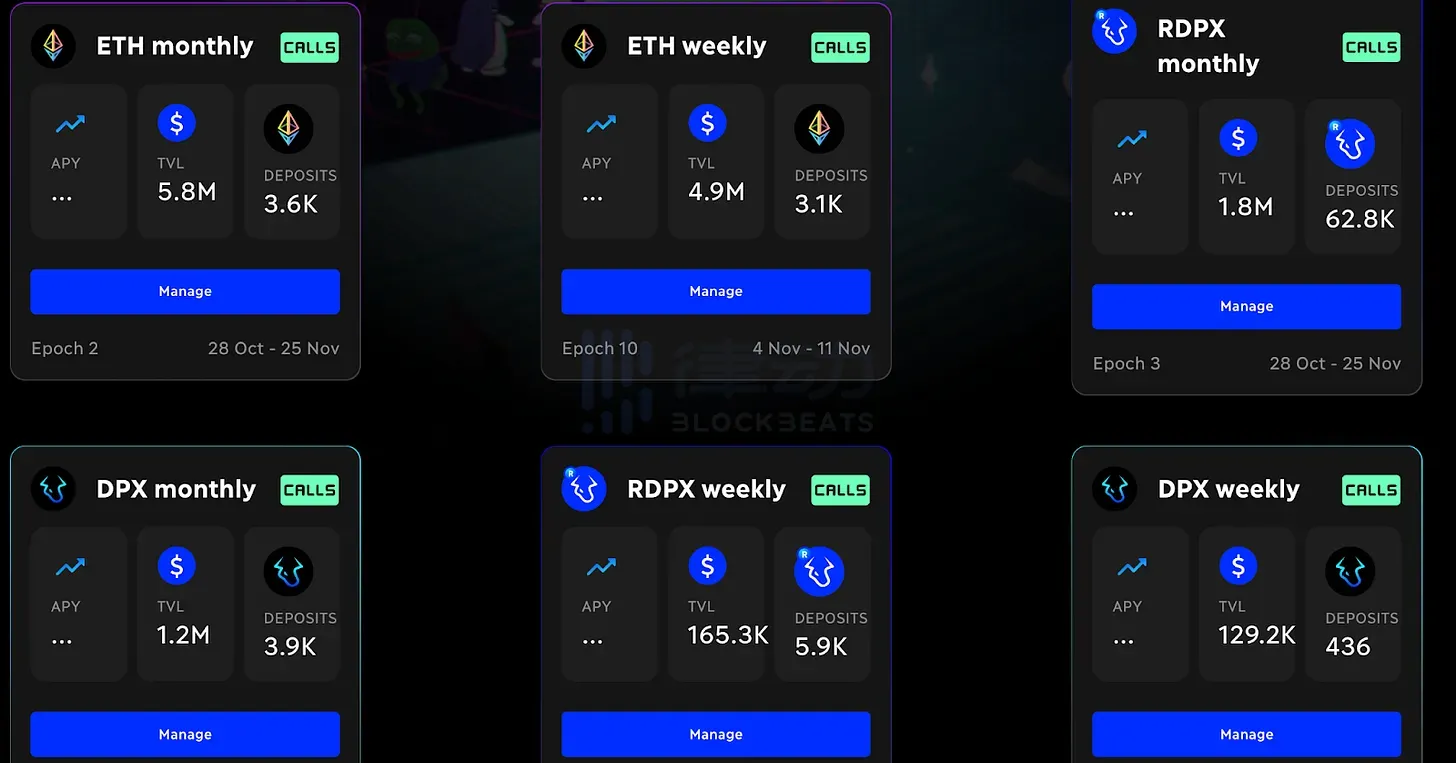

这种时间范围和执行价格的差异极大地分散了单一资产期权之间的流动性,如下图 Dopex 的 DApp 页面

DeFi 期权前景存在问题

现有两种期权协议模型:点对点(peer-to-peer)和点对池(peer-to-pool)模型。

点对点模型,如 AMM(自动做市商)之前的链上现货订单簿,因受到链上订单匹配执行开销的阻碍,主要在高吞吐量链或 layer 2 上实现,流动性总是很差,不可能为长尾资产引导市场。PsyOptions 就是一个例子,人们可以让链下做市商提供报价,允许任何钱包地址成为接受者,但这会导致部分中心化。

点对池模型涉及由智能合约管理的期权流动性。与现货 AMM 类似,交易商在这个期权池中买卖期权,流动性提供者在这个池中存款以赚取交易费和期权溢价。Dopex、Premia、Lyra Finance 和 Rysk 都是点对池模型。

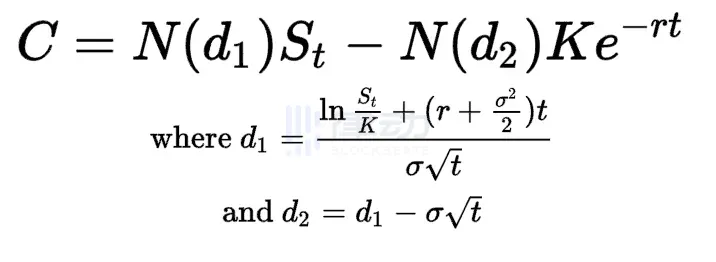

现今,最重要的是如何在防止不良流动的同时自动定价期权,期权定价是一个复杂的问题,因为有很多变量需要考虑——到期时间、执行价格、波动性等等,不能用简单的 x*y=k 公式来表示,如果期权定价不正确,长期来看,流动性提供者会因与「聪明的」市场参与者进行交易而遭受损失。

传统的期权定价采用 Black-Scholes-Merton 模型,大多数点对池期权协议在本质上解决了两件事:利用 Black-Scholes Merton 模型对链上期权溢价定价;确保价格以自动化方式及时更新,下图中的公式可以帮助了解 Black-Scholes-Merton 模型的复杂程度。

按照该方向建设是有问题的,因为:

-模型的输入很难确定,例如,目前还没有明确的答案得出加密货币的无风险利率是多少;

-即使有一种方法可以正确的输入,也通常来自链下,所以需要频繁、快速的 oracle 更新。实际价格变化和 oracle 更新之间的延迟允许机器人从滞后的期权再定价中获利。Oracle 也是 DeFi 中最常见的攻击载体之一,正如「Mango Markets 的漏洞事件」中发生的那样;

-普遍来说,区块链不太可能提供「准确和完全更新链上价格所需的」计算能力,传统的做市商自己使用定制硬件(FPGA—现场可编程门阵列)在每一个现货价格变化时更新 1000 个期权价格;

-Black-Scholes 模型可能不适用于股票,更不适用于加密资产,其假定没有 Gas 费,现货价格呈对数正态分布,没有股息,没有套利机会等等。

由于期权定价非常困难,要建立一个适当的保证金系统来承担杠杆期权头寸也是极其困难的。Hegic、Premia、Opyn v3 和 Lyra 都有 100% 的保证金要求,这不是最具资本效率的,我们甚至还没有获得交叉保证金(使用资产 X 作为抵押品出售资产 Y 的期权),或投资组合保证金(使用一个期权头寸抵消另一个)。

杠杆是传统期权交易的核心,但在 DeFi 中不存在这一功能:卖出 SPY 看跌期权,现金账户需要 36,000 美元,而「保证金」账户只需要 6,000 美元, 两者都可以在约 40 天内带来 600 美元的收益,但在相同的风险情况下,保证金账户的资本效率是现金的 6 倍。

所有问题都指向了一个关键点:除非有一种高效、安全的定价方式,否则 DeFi 将永远无法支持 TradFi 中的多种期权用例,许多期权协议创建了晦涩模糊的方程和补偿机制来解决这些问题。看看 Dopex 创始人在推特上的这段摘录:

「使用固定 IV 和 black-scholes 定价的协议通常会导致行权价和到期日之间的定价错误,尤其是在偏离标的资产价格越远的情况下。dopex 使用 RV(实现波动率)、波动率微笑复制公式和「代表」的组合,其引用了影响定价公式形成的曲线的 steepness/dampness(斜率通常用来表示曲线的急剧程度,即它的倾斜程度;阻尼则表示曲线的平滑程度,即它的柔和程度)的乘数,使得 dopex 期权链在定价方面更加实际、公平。」

还有别的办法吗?Uniswap 上显示,在 Ethereum EVM 上,没有传统金融工具到 DeFi 上的清晰映射,在 Uniswap 和 Bancor 之前,链上订单簿是建设者迭代的方向,0x 在 2017 年年中部署了一种链上订单结算交易的方法——现在「优雅的」AMM 方程在当时看来一定很荒谬。

Panoptic 针对这些提供了 EVM 原生解决方案,它可以像 Uniswap 解决现货交易一样解决期权问题。

Panoptic:一种新的金融原语

实际上,Panoptic 不是一个期权协议。

通过调整 Uniswap V3 LP 头寸,Panoptic 在不依赖 Black-Scholes 逻辑的情况下,以点对池模型重新创建了类似于收益的期权。

它的核心优势在于:

杠杆;出售期权所需的担保金额可以低于 100%——Panopic 可以支持 20% 的行使价值加上期权资金的最低担保比率。类似地,期权买家只需要 10% 的理论期权量就可以建仓。

维持可组合性和无权限性;期权头寸以 ERC1155 token 的形式表示,并可与所有 DeFi 组合。由于 Panoptic 只需要调整 Uniswap V3 的头寸,理论上,一旦 Uniswap V3 市场存在,所有用户都能以无需许可的方式部署期权市场。

协作流动性,而不是竞争流动性;Panoptic 也可以被认为是 Uniswap V3 头寸的虚拟流动性管理器,如 Charm 和 Gamma,期权的买卖双方在交易过程中帮助以不同的价格重新定位流动性。流动性提供者可以赚取比他们开设被动 LP 头寸更多的交易费用,Panoptic 流动性的增加也带动了 Uniswap 的流动性,这可能比目前期权协议中的 2.5 亿 TVL 吸引更多的流动性。

新的金融特征;头寸永远不会到期,期权费也不会提前支付——只有在行权时才会支付,随着基于 Uniswap 池子本身而非任何 oracle 的现货资产波动性的增加,这些溢价将增加,如果你了解 Uniswap V3 流动性头寸可以充当买入限价单和止盈单,也就能理解 Panoptic 的工作原理。

当然,有许多风险需要应对;虚拟流动性管理产生的 Gas 费可能会超出流动性供应商的盈利能力。与所有的 DeFi 一样,协议值提取和价值累积之间的界限仍然存在。

DeFi 仍处于起步阶段,每天都会有 100 万亿的股票和债券交易,而 DeFi 市场仅占其总量的十分之一。我很高兴支持 Panoptic,因为他们推动了自由和主权的世界中交换风险的可能性。

原文链接

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

社区

社区 OPRR

OPRR 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

数据

数据

由AI总结

由AI总结