从估值逻辑和历史数据谈参与Binance IEO的正确方式

原文作者:CapitalismLab

MAV IEO 又多了一批亏友,近来冲Binance Launchpad/Launchpool 开盘结果套麻了的事也多了起来 ,虽然最近拉了一波,但不少人还没成功回本。 本文带你了解各类项目基本估值逻辑,避免无脑冲接在最高点,也回顾并对比 Launchpool 和 Launchpad 的历史表现,锐评这两个板块的异同和投机姿势。

A. 估值逻辑

如果不是「无意义的治理代币」或者 memecoin,理论上是可以通过给代币持有者的权益来比较大范围统一比较的,但毕竟加密货币是个注意力游戏,所谓基本面在叙事面前太过渺小,所以估值一般还是在同类项目里面进行对标为主。

比如 MAV 属于 DeFi 类中的 DEX 赛道,DeFi 的通用指标是较为常用的评估规模的 TVL,以及不太常用的评估赚钱能力的总费用收入和协议收入,具体到 DEX 方面有多了一个评估业务规模的交易量 Vol 指标。

而对于代币本身而言,又有当前市值 mcap 和全流通市值 FDV 两个指标,分别对应短期和长期流动性。

参见 @BiteyeCN所做估值对标图,就使用了 TVL 或者费用收入作为业务评估指标,在 mcap/FDV 下分别给出了估值意见。 当然,数据背后往往有一些猫腻,比如 MAV 使用过于一周手续费来评估的问题在于,MAV 明牌空投+上Binance,所以自然不乏撸毛党来刷交易量,这块自然不免虚高。

使用更细的逻辑和常识来判断也是个好方法,MAV $0.5+ 的价格会导致其 FDV 接近 Pancake,MAV 跟Binance关系再近也近不过 Cake,所以期望Binance加持下价格能够超过$0.5 不太现实。

此前同样通过Binance launchpool 首发的 DEX Hashflow 当前 FDV 在 400M 左右,对应 MAV 价格低于$0.2。

所以要是真有人以「相信Binance的眼光」来冲的话,$0.5 显然已经远超首发 launchpool 所能支撑的范围了。目前市场价 0.45 左右已经是一个相对较高的位置了。

DeFi 类项目由于偏应用,又有一定的实际赚钱能力,所以评估起来还比较方便。而公链项目重要的用户活跃数据基本都是羊毛党刷的,参考价值较低,只剩一个 TVL 数据勉强能看。所以相比于数据公链似乎更看重背景,这也是 VC 在这个领域大行其道的原因之一,反正背景好的貌似无脑给 10B。

参见我们当年口胡 ARB 的估值,根据 TVL 以及生态给出了 2 倍 OP FDV 的估值,然而 ARB 发币后价格差异甚大惨遭打脸,反倒是过了这么一段时间随着 op 价格持续下跌,ARB 成功实现了 2 倍 OP FDV。

至于 EDU/HOOK 这类同赛道没有知名项目,自己生而为赛道龙头的项目,基本没法对标全凭想象,好处是上限的想象力的极限,下限反正大家都是归零。

B. FDV 并不是只是一个数字

FDV = 代币总流通量*币价

在评估项目时,往往多喜欢使用市值 mcap 而非 FDV 来对比。然而这些多半是因为热度较高的新发行项目流通量较低,使用 mcap 来对比占便宜。但是 FDV 绝非只是一个数字而已。

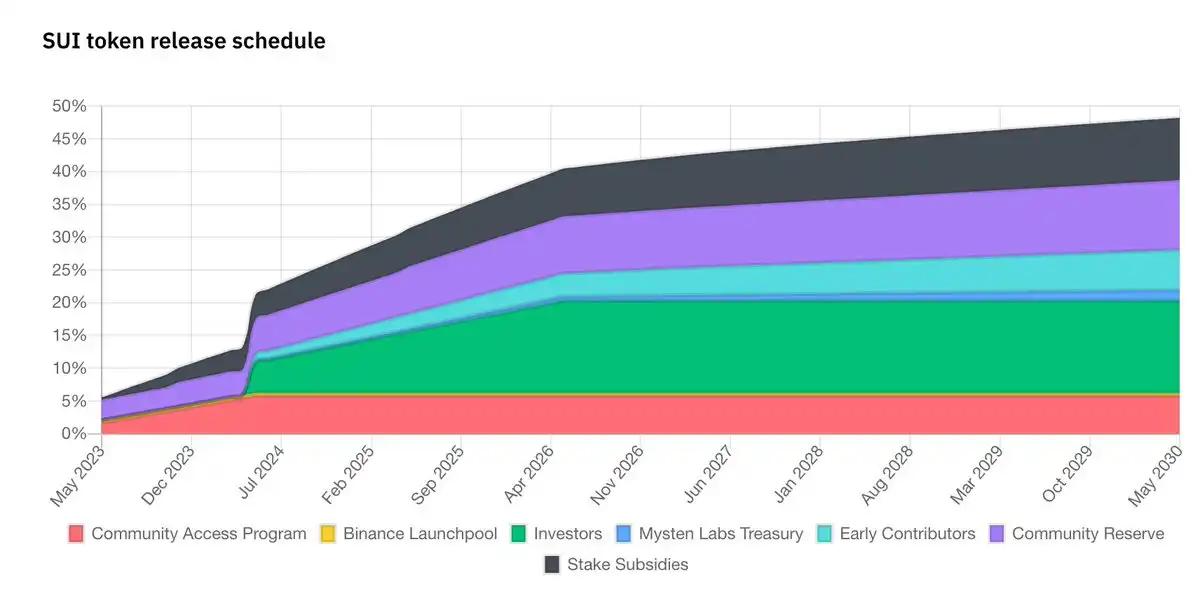

以 OKX/Bybit/Bitget 三家联合 IEO,并临门一脚给Binance Launchpool 免费塞了 40M 代币以避免重蹈 Blur 覆辙的 SUI 为例,价格自开盘来一路走低。

最近被爆出项目方在偷摸提前解锁卖币,还声称自己是灵活 tokenomics,这就是 mcap 逐步向 FDV 靠拢的痛苦过程,增量会变成抛压。

不过即使 SUI 老实按代币解锁计划来执行的话,其增幅也是非常快的。对标和短期炒作让 SUI 在开盘即有了 10B+ 的 FDV,此时 mcap<1B,靠市场热度还能勉强支撑,然而长期在基本面没啥改善的情况下,在 10B 的 FDV 慢慢兑现成 mcap 的过程中价格降低也是理所当然的。

C. Launchpool & Launchpad 异同与投机

此番不少人称 MAV 为 XX 期 Launchpad 项目,但其实它是 Launchpool 项目。Launchpool 和 Launchpad 项目有啥区别?Launchpool 是免费送的,Launchpad 需要 BNB 持有者掏钱买,这本来就隐含着Binance对其的态度。

尤其对于通过Binance首发的项目而言,可以说 Launchpad 项目的隐含支持是要比 Launchpool 强一个档次的。 此前如下方推文,我们已经探讨过 Launchpad 的总体回报数据。

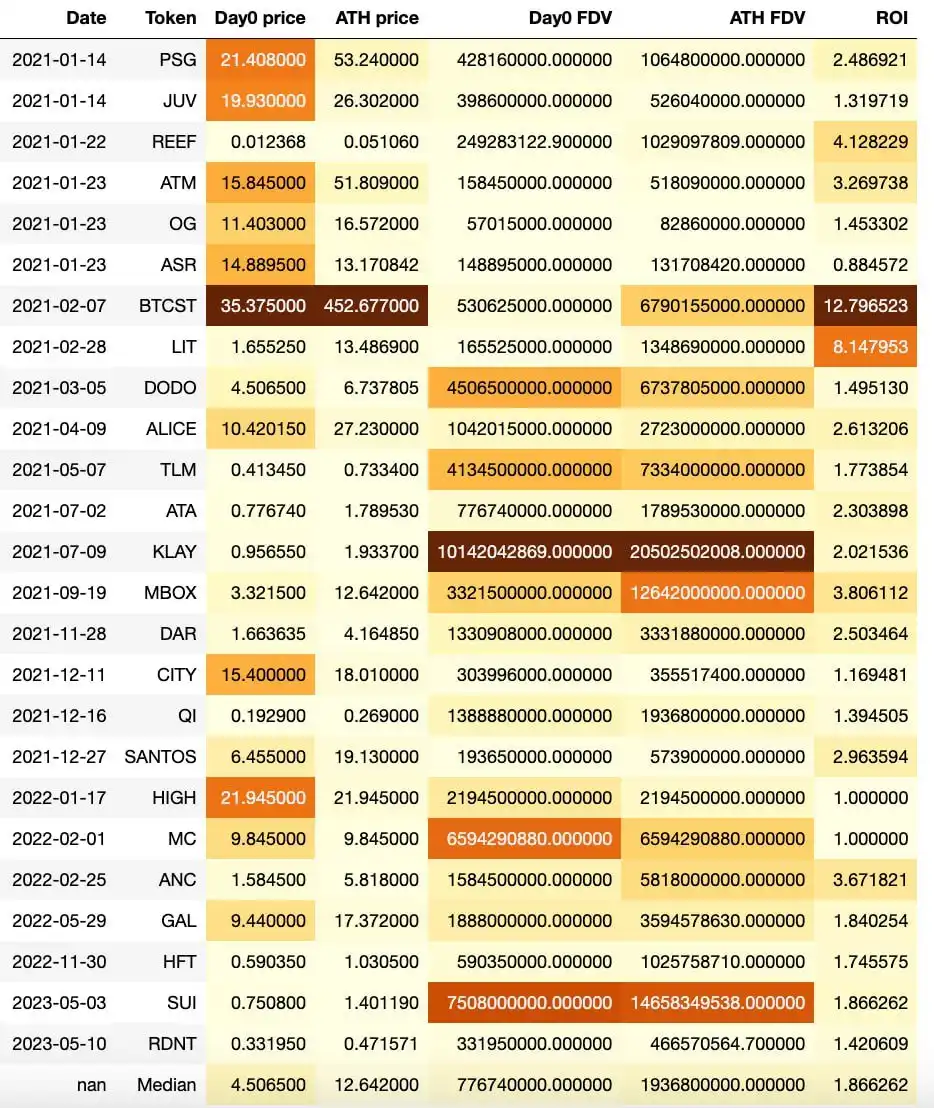

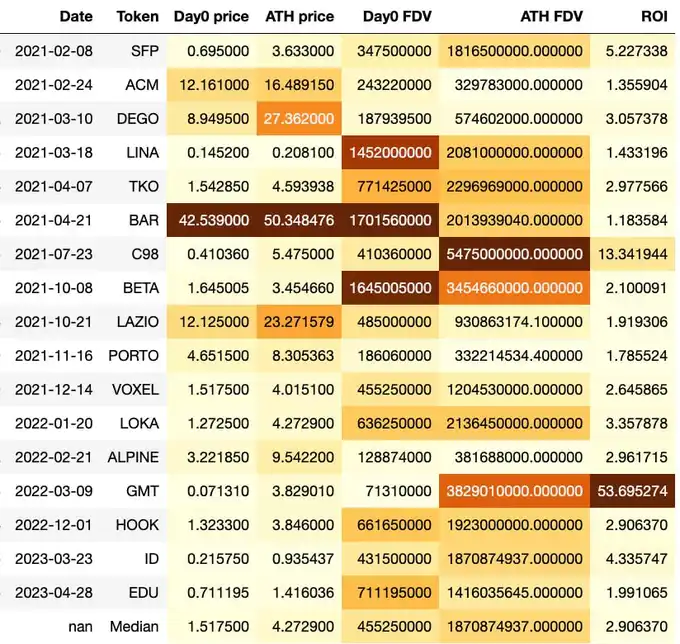

我们今次以冲开盘用户的视角再来分析以下,分析开盘价格(首日均价),历史最高价格 (收盘价) 和对应的 FDV,以及开盘买入 ATH 卖出的回报率 ROI。 左图为 Launchpool 数据,右图为 Launchpad 数据,重点看最后一行中位数。

从历史数据上来看此前的 Lauchpool 项目的表现远逊于 Launchpad 项目。 假设以首日均价买入,然后在 ATH 卖出,对于 Launchpad 而言回报率中位数是 2.9 倍, 而 Launchpool 仅为 1.9 倍。

并且 Launchpool 还有两个项目开盘即巅峰,买了就一直套到现在,而 Launchpad 还没有出现这种情况 (当然开盘首日均价这个数据方便横向对比但也不能反应全貌,EDU 目前开盘日买入大概率还处于套牢状态)

至于原因,我们可以观察到在 FDV ATH 方面 Launchpad 和 Launchpool 的实际上是接近的均为 1.9B 左右, 但是 Launchpool 的首日 FDV 中位数 780M 要高过 Launchpad 的 460M 不少。

这主要还是由于 Launchpool 的流动性问题,Launchpad 一般会给 5% 左右的份额,而 Launchpool 作为免费送币 一般给的更少,一般为 2% 以下。

虽然 Launchpool 开盘价格虚高,但是由于 BNB 持有者多数开盘直接卖出,开盘价格越高对 BNB 持有者越有利,所以Binance自然也没有太大动力去区分开来这一点。

对于投资者而言,Launchpool 的长期博弈价值显然是低于 Launchpad 的,所以对于 Launchpool 的项目更要做好 估值分析和更保守的准备,无脑冲并长期持有很容易就套牢了。

如果懒得估值的话,参考 Launchpad 460M 的中位数首日 FDV,Launchpool 应用类项目开盘 FDV 一旦超过这个数值,那么后续高回报的概率其实就不是很大了。

总结 使用同类项目估值对标是最常见的估值方法,Launchpool 的项目表现不如 Launchpad,币价由于流动性问题开盘往往虚高,需要更谨慎。Launchpool 有少量开盘即巅峰一直套到现在的,Launchpad 则基本没有一直完全套死的。

原文链接

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

社区

社区 OPRR

OPRR 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

数据

数据

由AI总结

由AI总结