Dragonfly合伙人:VC币真的是本轮「互不接盘牛市」的罪魁祸首吗?

原文标题:《Why are all these low float / high FDV coins down bad?》

原文作者:加密货币风险基金 Dragonfly 合伙人 Haseeb

原文编译: Elvin,ChainCatcher

编者按:这两天关于「高 FDV 低流通代币」的讨论正热,有不少观点认为 VC 币成为了本轮「互不接盘牛市」的罪魁祸首,加密货币风险基金 Dragonfly 合伙人 Haseeb 用数据反驳了一些观点,并且他认为,对于 VC 来说,项目估值达到天文数字,VC 也会面临解锁困境。这让 LP 认为这种资产类别是虚假的,虽然在纸面上看起来不错,但实际上很糟糕,VC 也不希望这样。资产价格随着时间的推移逐渐稳定上涨,这才是大多数人所希望的。

市场格局是否被打破?VC 是否太贪婪了?这是针对二级市场的一场被操纵的游戏吗?

我所见过的关于这个问题的几乎所有理论似乎都是错误的。但我会让数据说话。

这是一张臭名昭著的表格,一直在流传,来源于 @ tradetheflow _,显示近期币安上线的一批代币均在下跌。它们中的大多数都被嘲笑为「高 FDV(完全稀释价值)、低流通」代币,这意味着它们拥有相当高的 FDV 估值,但第一天的流通供应量很少。

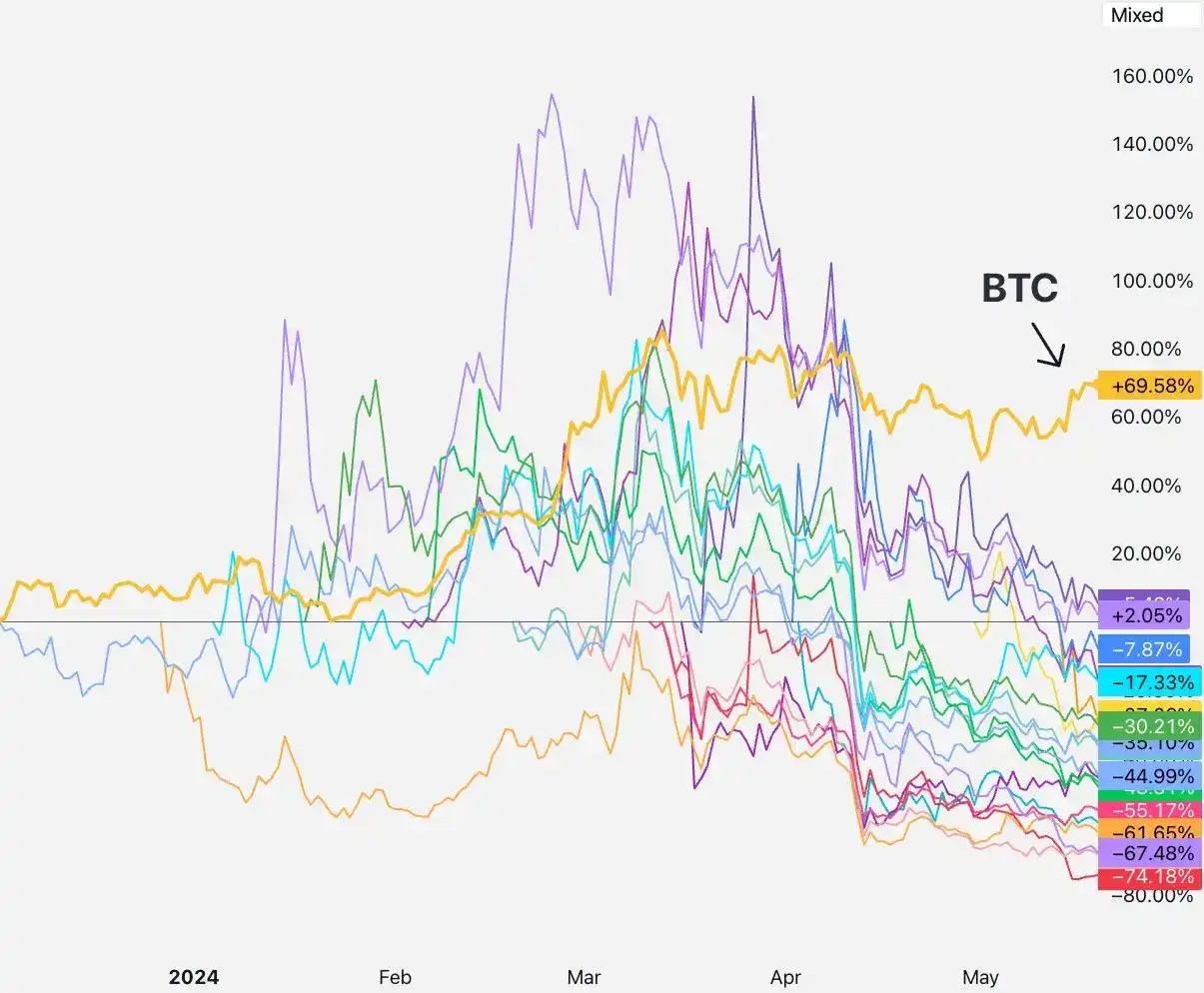

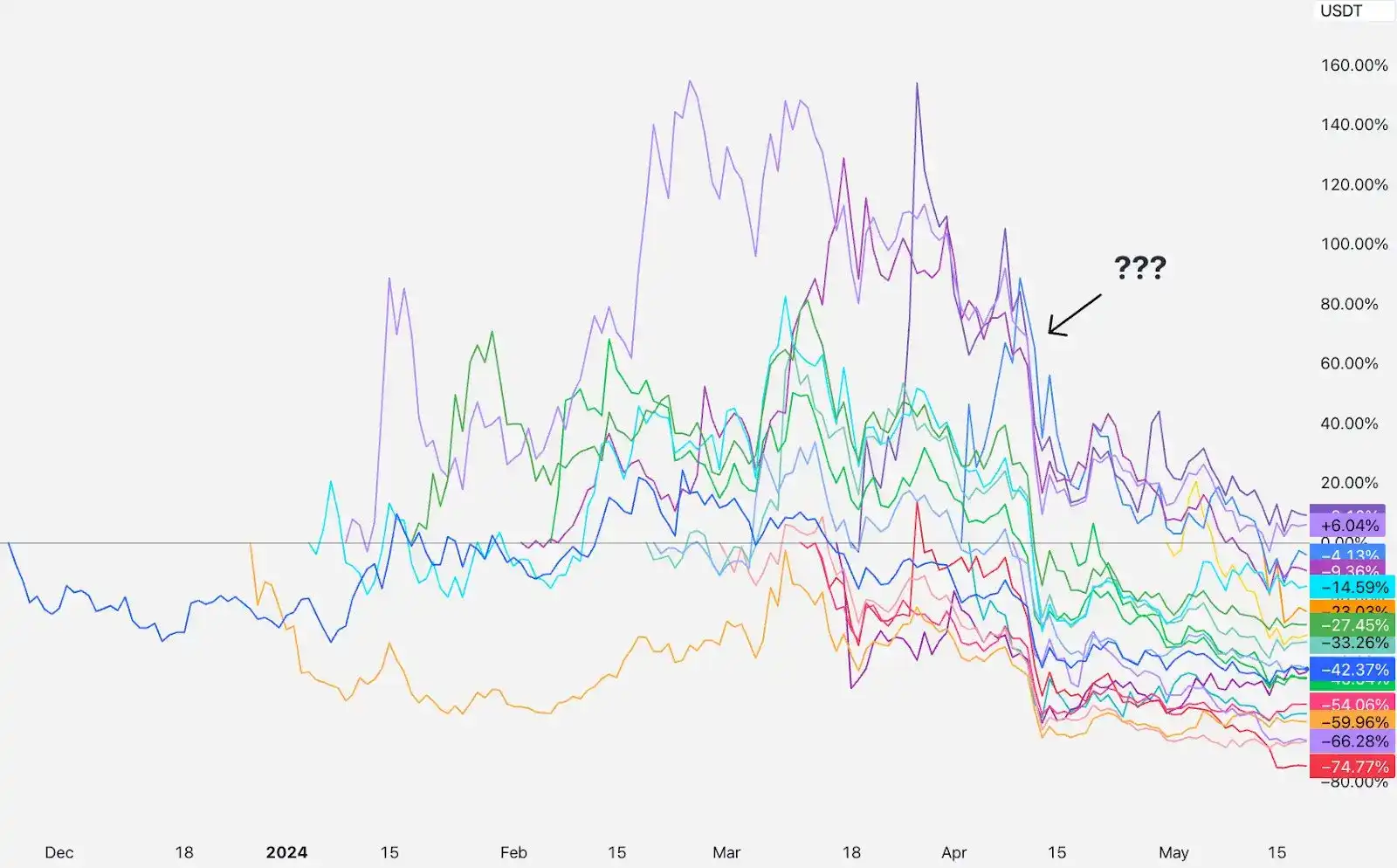

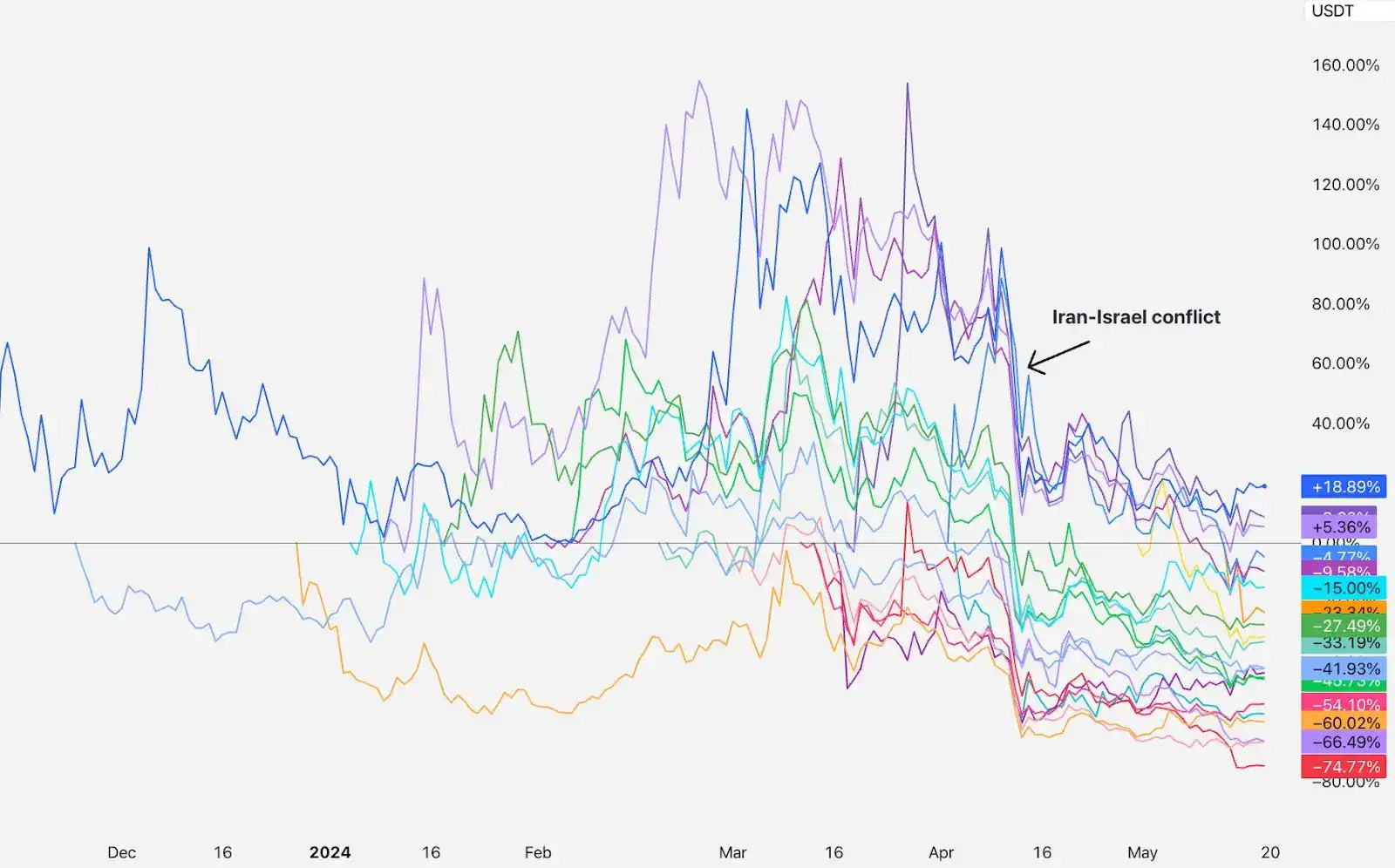

我将所有这些都绘制成图表并删除了标签。排除了任何相关的 MEME 币,以及早在币安之前就 TGE 的代币,例如 RON 和 AXL。其外观如下,其中 BTC(beta)为黄色:

我将所有这些都绘制成图表并删除了标签。排除了任何相关的 MEME 币,以及早在币安之前就 TGE 的代币,例如 RON 和 AXL。其外观如下,其中 BTC(beta)为黄色:

这些「低流通、高 FDV」的币安上市项目几乎全部下跌。有什么可以解释这一点呢?对于市场结构的破坏,每个人都有一套自己喜欢的理论。目前最流行的三种理论是:

1)风投/ KOL 正在向二级市场倾销

2)二级市场愤怒地抛弃这些代币,只购买 meme 币

3)供应量太少,无法进行有意义的价格发现

都有一定道理!让我们看看它们是否属实。但为了保持科学性,我们需要一个零假设来反驳。我们的零假设应该是:这些资产都重新定价,但不存在更深层次的市场结构问题。(经典的「到最终,卖家总是多于买家。」)

我们将逐一讨论每个理论。

1)风投/ KOL 正在向二级市场倾销

如果这里面有故事的话,它应该是什么样子?

我们应该看到锁定期较短的代币比其他代币抛售得更快,而锁定期较长或没有 KOL 的项目应该表现良好。(高流动性永续合约也可能是这次倾销的另一个载体。)

那么我们在数据中看到了什么?

从上图的数据可以看到,在上市到 4 月初,代币实际上表现良好——有些高于上市价格,有些低于上市价格,但大多数都集中在零轴左右。在此之前,似乎没有一个 VC 或 KOL 抛售过。

然后四月中旬,一切都开始下降。尽管这些项目在许多不同日期上市并拥有许多不同的 VC 和 KOL,所有这些项目是否都在 4 月中旬解锁并开始向二级抛售?

让我在这里分享一下我的观点。我是一名 VC。绝对有 VC 在二级市场领域倾销——也有 VC 不进行锁定,在场外进行对冲,甚至打破锁定,但这些都是低等级的 VC 公司,与这些风险投资公司合作的大多数团队都没有在一线交易所出售。你想到的每一个顶级 VC 公司在获得代币之前都至少有一年的悬崖期(cliff)和多年的 vest。实际上,根据 144a 规则,对于任何受 SEC 监管的人或者机构来说,1 年的悬崖期都是强制性的。另外,对于像我们这样的大型 VC 公司来说,我们的头寸太大,无法在交易所外进行对冲,而且根据合同,我们通常有义务提前解锁。

所以这就是为什么这个故事没有意义的原因:这些代币中的每一个都距离 TGE 不到一年,这意味着具有 1 年悬崖期的 VC 仍然被锁定!

也许这些低等级的 VC 项目中有一些很早就抛售了代币,但所有项目都下跌了,即使是那些仍然被锁定的顶级 VC 投资的项目。

因此,对于某些代币来说,投资者/KOL 的倾销可能是真的——总有一些项目有不良行为。但如果所有代币同时下跌,这个理论就无法解释这一点。

进入下一个理论。

2)二级愤怒地抛弃这些代币,只购买 meme 币

如果这是真的,那么我们应该看到的是:这些新代币发行的价格下跌,而二级市场则转向 meme 币。

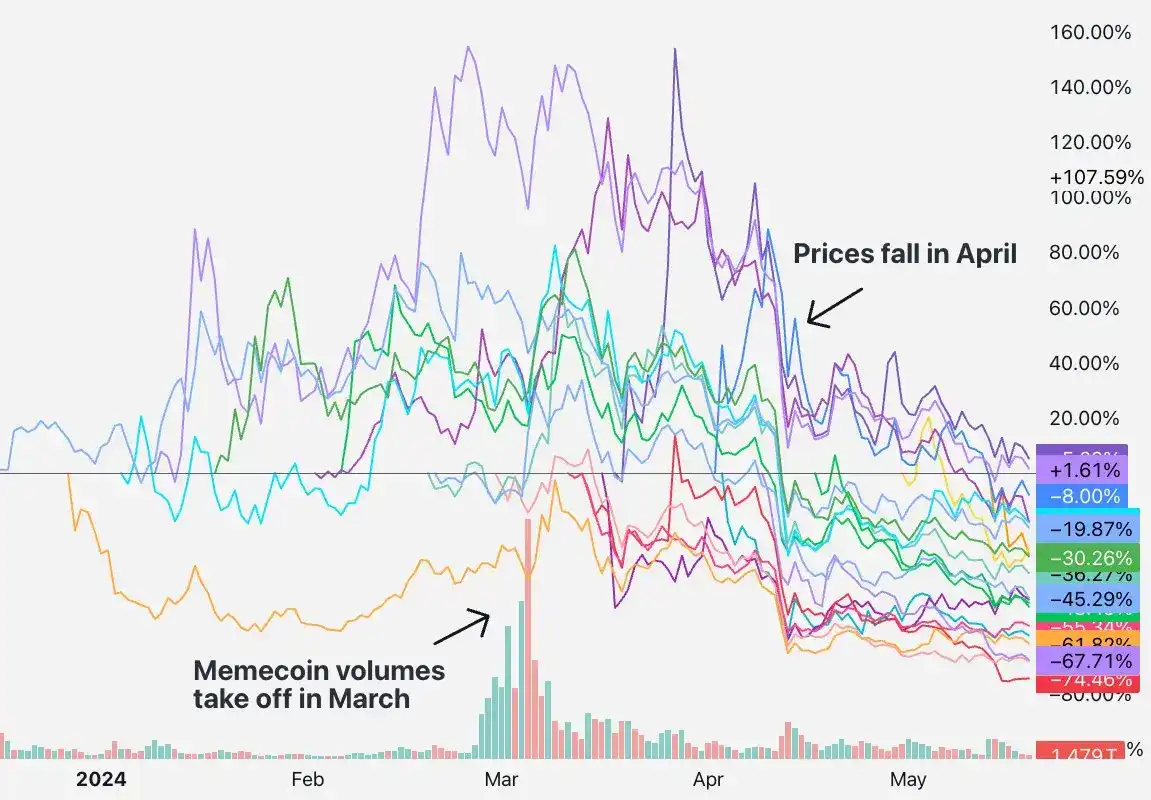

相反,我们看到的是这样的:

我根据这篮子代币绘制了 SHIB 交易量图表。但是时间节点对不上了,到了三月份,Memecoin 的狂热已经达到了疯狂的地步,但一个半月后的四月份,整个篮子就被抛售了。

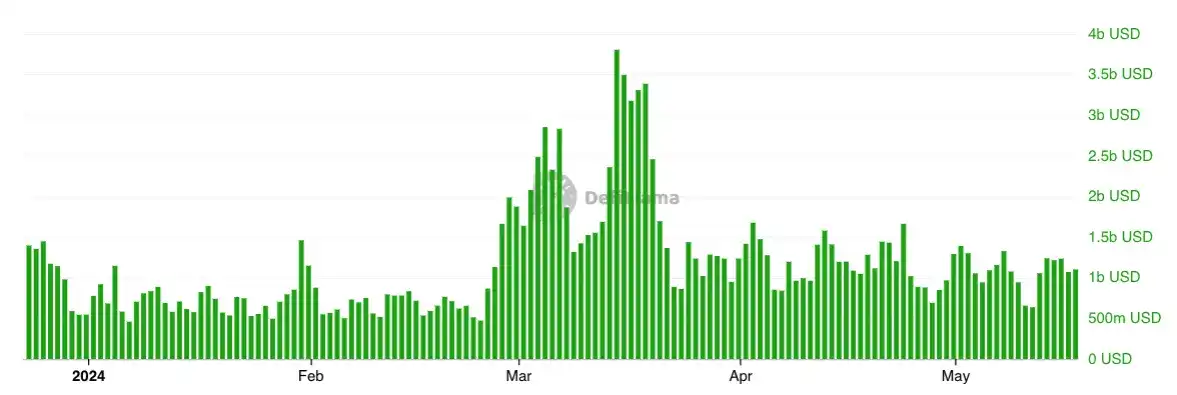

这是 Solana DEX 的成交量,讲述了同样的故事——meme 币在三月初、四月中旬之前爆发。

所以这也与数据不符。在这个篮子代币贬值后,并没有出现大规模转向 memecoin 交易的倾向。人们在交易 meme 币,也在交易新币,而且交易量并不能说明任何清晰变化。

问题不在于成交量,而在于资产价格。

也就是说,许多人试图推销这样的故事:二级市场对真实项目的幻想破灭了,现在主要对 meme 币感兴趣。我访问币安的 Coingecko 页面,查看了前 50 个交易量代币,今天大约 14.3% 的币安交易量是 meme 币交易对。Meme 币交易只是加密货币领域发生的一小部分。金融虚无主义的确是一种现象,而且在加密市场中非常突出,但世界上大多数人仍在购买代币,因为他们相信某些技术故事,无论它是正确还是错误。

所以,好吧,也许散户从 VC 代币转向 meme 币并不是字面意义上的,但这里有一个子理论:VC 拥有太多这些项目代币了,这就是散户愤怒退出的原因。他们意识到(突然在 4 月中旬?)这些都是骗局,VC 代币,团队+ VC 拥有约这些项目 30-50% 的代币供应量。这一定是压死骆驼的最后一根稻草。这貌似是一个令人满意的故事。

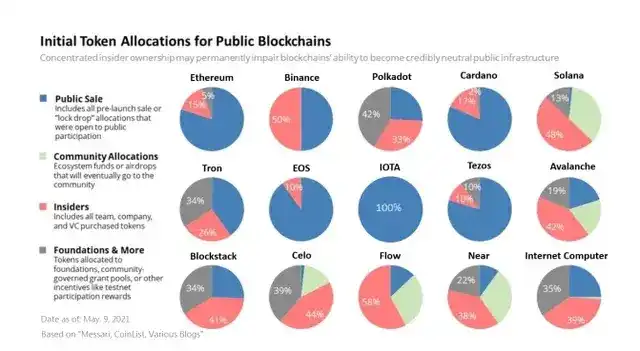

但我进行加密货币风险投资已经有一段时间了。以下是 2017-2020 年代币分配情况的快照:

看看红色阴影部分——这就是内部人士(团队+投资者)的占比。SOL 48%、AVAX 42%、BNB 50%、STX 41%、NEAR 38% 等等。今天的情况也很相似。因此,如果理论是「这些代币过去不是 VC 币,但现在是」,那么这也与数据不符。无论周期如何,资本密集型项目在启动时总是会面临团队和投资者的悬而未决。即使在代币完全解锁之后,这些「风险投资币」仍然取得了成功。

一般来说,如果你所指的事情也发生在上一个周期,那么它就无法解释现在发生的独特现象。

因此,这个「二级市场愤怒之下不再接盘,转而交易 meme 币」的故事听起来很真实,而且是一个很好的讽刺,但它并没有很好地解释数据。

继续进入下一个理论。

3)价格发现的供给量太少

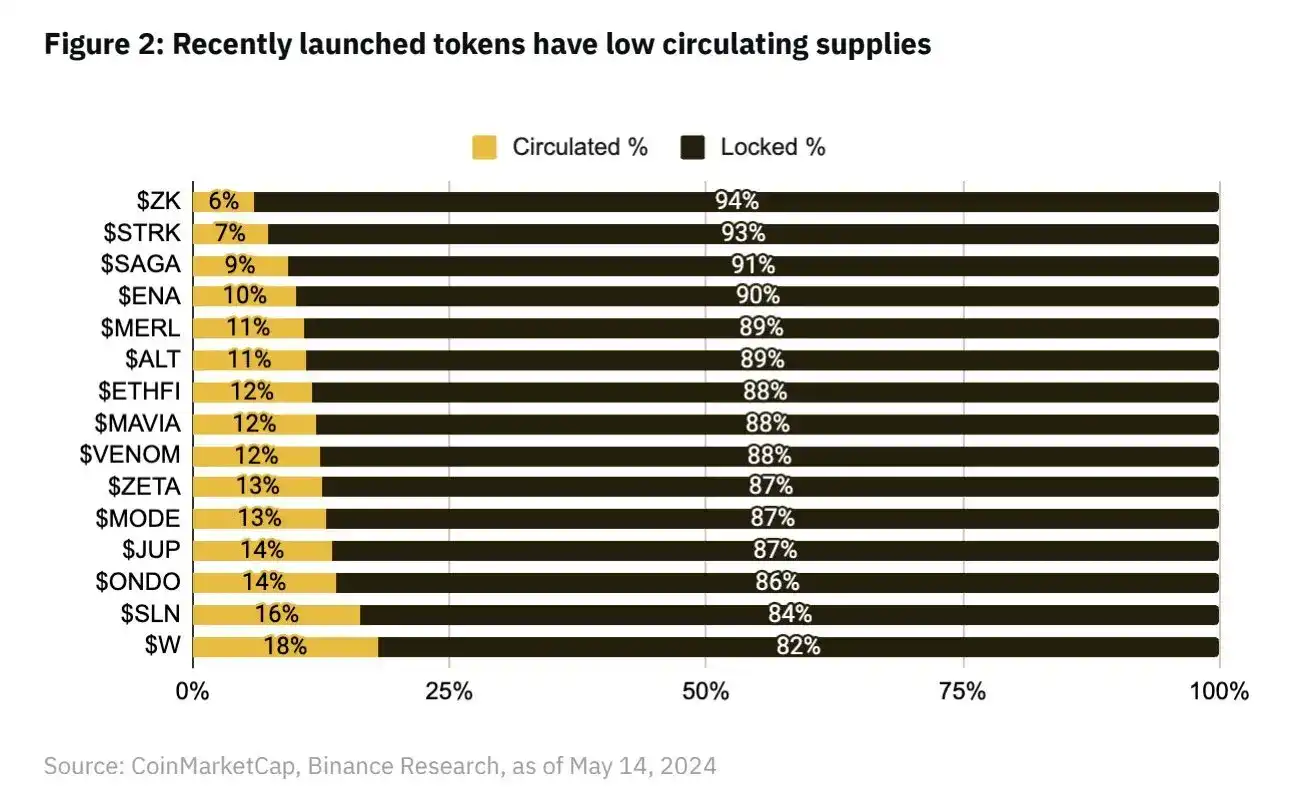

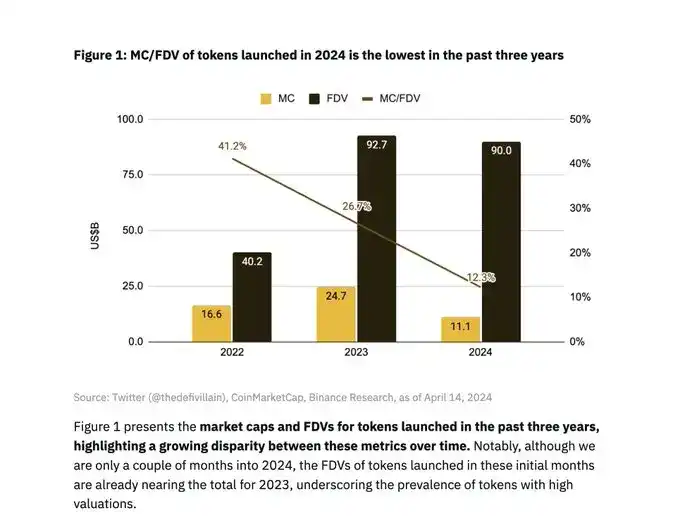

这是我见过的最常见的做法。听起来不错!它不那么耸人听闻,这是它的优点。币安研究院甚至发布了一份很好的报告来说明这个问题:

看起来平均值约为 13%。这超低了,明显比过去的代币低很多吧?

这是正确的数值吗?

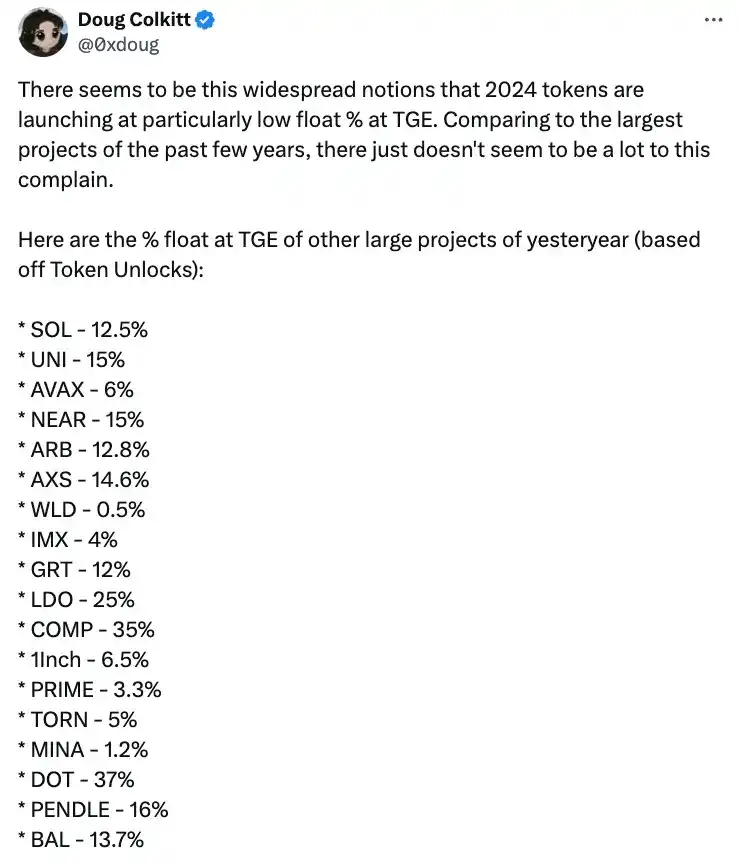

归功于 @0xdoug 提取了这些数据。你猜对了,上一个周期这些代币在 TGE 的平均流通量是 13%。

PS:币安研究的同一篇文章中还有一张图片也广为流传,声称 2022 年推出的代币在推出时的平均流通量为 41%。

I』m sorry—WHAT?我在 2022 年左右,项目还没有启动,流通供应量就已经为 41%。

我提取了币安 2022 年的列表:OSMO、MAGIC、APT、GMX、STG、OP、LDO、MOB、NEXO、GAL、BSW、APE、KDA、GMT、ASTR、ALPINE、WOO、ANC、ACA、API3、LOKA、GLMR,ACH,IMX。

抽查其中的一些,因为它们并不都有 TokenUnlocks 的数据:IMX、OP 和 APE 与我们正在比较的最新一批代币类似,其中 IMX 在第一天的流通率为 10%,APE 为第一天流通量为 27%(但其中 10% 是 APE 金库,所以我将其四舍五入为 17% 流通量),OP 为第一天流通量的 5%。

另一方面,你还有 LDO(55% 解锁)和 OSMO(46% 解锁),但它们在 Binance 上市前一年多就已上线,因此将这些列表与最新的第一天列表进行比较是愚蠢的。如果要我猜的话,这些非第一天上市的代币加上 NEXO 或 ALPINE 等随机发行的公司代币,就是它们获得如此高数值的原因。我不认为他们正在描述真正 TGE 的真正趋势——他们而是在描述币安每年上市后的代币趋势。

好吧,也许您会承认 13% 的循环供应量与过去的周期类似。但这仍然太少,无法进行价格发现,对吧?而股票市场不存在这个问题。

毕竟,只要看看 2023 年 IPO 第一天的流通中位数就知道了。

但严肃地说,流通供应量太低绝对是一个问题。WLD 就是一个特别令人震惊的例子,其流通量仅为 2%。FIL 和 ICP 在推出时的流通量也极低,这导致价格图表非常难看。但币安组中的大多数代币第一天的浮动都处于历史正常范围内。

另外,如果这个理论是正确的,你应该会看到流通量最低的硬币受到惩罚,而流通量较高的硬币应该表现良好。但我们没有看到很强的相关性。他们都倒下了。

因此,这种缺乏价格发现的故事听起来很引人注目,但在查看数据后,我并不相信。

解决方案,解决方案

虽然大家都在抱怨,但也有少数人提出了实际的解决方案。在讨论原假设之前,让我们先回顾一下它们。

很多人建议恢复 ICO。抱歉——我们难道忘记了 ICO 在上市和二级市场覆灭后惨遭抛售的惨况吗?而且 ICO 几乎在任何地方都是非法的,所以我并不认为这是一个认真的建议。

@KyleSamani 认为投资者和团队应该立即解锁 100%——根据 144a 规则,这对美国投资者来说是不可能的(也会为「VC 倾销」事件火上浇油)。另外,我认为我们在 2017 年就已经认识到为什么团队 vesting 是一个好主意。

@arca 认为代币应该像传统 IPO 一样有账簿管理人。我的意思是,也许会有用?代币发行更类似于直接上市,即在交易所与一些做市商一起上市,仅此而已。我认为这很好,但我偏向于简单的市场结构和较少的中介机构。

@reganbozman 建议项目应以较低的价格列出其代币,以便散户更早买入并赢得一些上涨空间。我得到了启发,但我认为这不起作用。人为地将价格降低到市出清价以下,意味着无论谁在币安交易的第一分钟进行交易,都将捕获错误低估定价。我们已经在 NFT mints 和 IDO 上多次看到过这种情况。人为地压低您的列表价格只会让少数在前 10 分钟内爆满订单的交易者受益。如果市场认为你的价值是 X,那么在自由市场中,到一天结束时你的价值将是 X。

一些人建议我们回到公平启动。公平启动在理论上听起来不错,但在实践中效果不佳,因为团队只会迅速调整。相信我,每个人在 DeFi 夏天都尝试过这个。这里没有很多成功的故事——除了 Yearn 之外,过去几年里还有哪些非 meme 币公平发射的推出取得了成功?

许多人建议团队进行更大规模的空投。我觉得这个说法很有道理!我们通常鼓励团队尝试在第一天获得更多供应,以改善去中心化和价格发现。也就是说,我不认为仅仅为了浮动而进行可笑的大规模空投是一个明智之举——一个协议在第一天后要取得成功,需要做很多事情来处理它的代币,在上市当天为了获得巨额浮动收益而大肆宣传,这并不明智,因为接下来你还要靠代币收益来竞争。你不会想成为那些几年后必须重新增加其代币供应的代币之一,因为你的代币金库已经空了。

那么作为 VC,我们希望看到这里发生什么?不管你信不信,第一年的代币价格反映了现实。我们不是通过价格利润(账面浮盈)获得报酬,而是通过 DPI 获得报酬,这意味着我们最终必须将代币转化为现金。我们不能吃账面加价,我们也不会将未归属的代币标记为市场(在我看来,任何这样做的人都是疯子)。对于 VC 基金来说,在估值达到天文数字,然后在我们解锁后又陷入困境,这实际上是一个糟糕的方案。这让 LP 认为这种资产类别是虚假的——虽然在纸面上看起来不错,但实际上很糟糕。我们不希望这样。我们希望资产价格随着时间的推移逐渐稳定地上涨,这也是大多数人所希望的。

那么,这些高 FDV 是否可持续?我不知道。与 ETH、SOL、NEAR 和 AVAX 等项目最初启动时的数字相比,这些数字显然令人瞠目结舌。但加密货币现在的规模确实更大,成功的加密协议的市场潜力也明显比过去更大。

@0xdoug 提到很重要的一点是,如果您将去年的山寨币 FDV 与今天的 ETH 价格进行标准化,您会得到与我们当前看到的 FDV 非常接近的数字。@Cobie 他在最近的帖子中也呼应了这一点。我们不会再回到 4000 万美元的 L1 FDV,因为每个人都看到现在的市场有多大。但在 SOL 和 AVAX 发布时,根据以 eth 为基准调整后的价格计算,二级市场所支付的价格是相当的。

这种挫败感很大程度上可以归结为:加密货币在过去 5 年里大幅上涨。初创公司是根据可比公司定价的,因此数字都会更大。就是这样。

好吧,所以我很容易批评别人的解决方案。但我巧妙的解决方案是什么?

诚实的回答?

什么也没有。全部交给市场。

自由市场会自己解决这种问题。如果代币下跌,那么其他代币将重新定价更低,交易所将推动后面的团队以更低的 FDV 推出新的项目,这轮周期受损的交易员只会以更低的价格购买,VC 将把这一信息传递给新的创始人。由于公开市场比较,B 轮的定价将会降低,这将惩罚 A 轮投资者,最终波及种子投资者。价格信号最终总是会这样传递的。

当真正的市场失灵时,你可能需要某种巧妙的市场干预。但自由市场知道如何解决定价错误——只需改变价格即可。那些赔钱的人,无论是 VC 公司还是散户,都不需要像我这样的人发表思考或在 Twitter 上进行辩论。他们已经内化了这一教训,并且只愿意为这些代币支付得更少。这就是为什么这些所有的代币都以较低的 FDV 进行交易,未来的代币交易也将进行相应定价。

类似的情况以前已经发生过很多次了。市场适应可能只需一分钟。

4)零假设

现在让我们来揭开 Scooby Doo 的面纱吧。究竟发生了什么导致四月份所有代币下跌?

罪魁祸首:中东。

在最初的几个月里,这些代币的交易自上市以来大多持平,直到 4 月中旬。伊朗和以色列突然开始威胁第三次世界大战,市场暴跌。比特币价格回涨回来了,但这些代币却没有。

那么,为什么这些代币仍然下跌的最好解释是什么?我的解释是:这些新项目在心理上都被归类为「高风险新币」。对「高风险新币篮子」的兴趣在四月份下降,并且没有恢复。市场现在并不想回购它们。

为什么?

我不知道。市场有时是善变的。但如果这一篮子「高风险新币」在此期间上涨了 50%,而不是下跌 50%,你是否还会争论代币市场结构是如何被打破的?这也将是一种错误定价,只是方向相反。

错误定价就是错误定价,市场最终会修复它。如果你想帮忙——以疯狂的价格出售东西,并以更优惠的价格购买东西。如果市场错了,它就会自行修复。无需做任何其他事情。

做什么?

当人们赔钱时,每个人都想知道该怪谁。是创始人吗?VC?KOL?交易商?做市商?交易员?

我认为最好的答案是没有任何人或者说是所有人。但是从指责的角度来思考市场定价错误并不是一个富有成效的框架。因此,我将根据人们如何在这个新的市场体制中可以做得更好的方面来进行阐述。

VC:倾听市场的声音,放慢脚步。展现定价纪律。鼓励创始人对估值持现实态度。不要将您的锁定代币跟市场锚定(据我所知,几乎所有顶级 VC 公司都以比市场价格大幅折扣的价格持有锁定代币)。如果您发现自己在想「我不能在这笔交易中赔钱」,那么您可能会后悔这笔交易。

交易所:以较低的价格上市新币。不过你已经知道了。考虑使用公开拍卖对第一天的代币进行定价,而不是根据最后一轮风险投资的估值进行定价。除非所有投资者/团队都有不进行对冲的合同义务,除非每个人(包括 KOL)都有市场标准的锁定期,否则不要上市新币。更好地向散户展示我们都知道和喜爱的 FDV burndown 图,并给他们传播更多有关解锁的知识。

团队:尝试在第一天流通更多代币!低于 10% 的代币供应量太低了。

当然,要有健康的空投,不要太害怕第一天上市的低 FDV。建立健康社区的最佳价格图表是逐步向上的走势。

如果您团队的代币已下跌,请不要担心。你有很好的先例做参考。记住:

AVAX 在上市 2 个月后,股价下跌约 24%;

SOL 在上市后 2 个月,下跌约 35%;

NEAR 在上市 2 个月后下跌约 47%。

你会好起来的。专注于搭建值得自豪的内容并持续交付。市场最终会弄清楚这一点。

对你来说,请注意单一因果的解释,很多时候都不是很准确。市场很复杂,有时会下跌。怀疑任何声称自信地知道原因的人。DYOR 并且不要投资任何你不愿意失去的东西。

最后:

谢谢 @EvgenyGaevoy 审查这篇文章的草稿。

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

社区

社区 OPRR

OPRR 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

数据

数据

由AI总结

由AI总结