靠美债养活的Coinbase,还在续命路上

加密寒冬的阴云笼罩下,交易所的日子并不好过。随着交易量的大幅降低,营收也持续锐减。

像 Coinbase 这样的上市公司,更是得对股民有所交代。

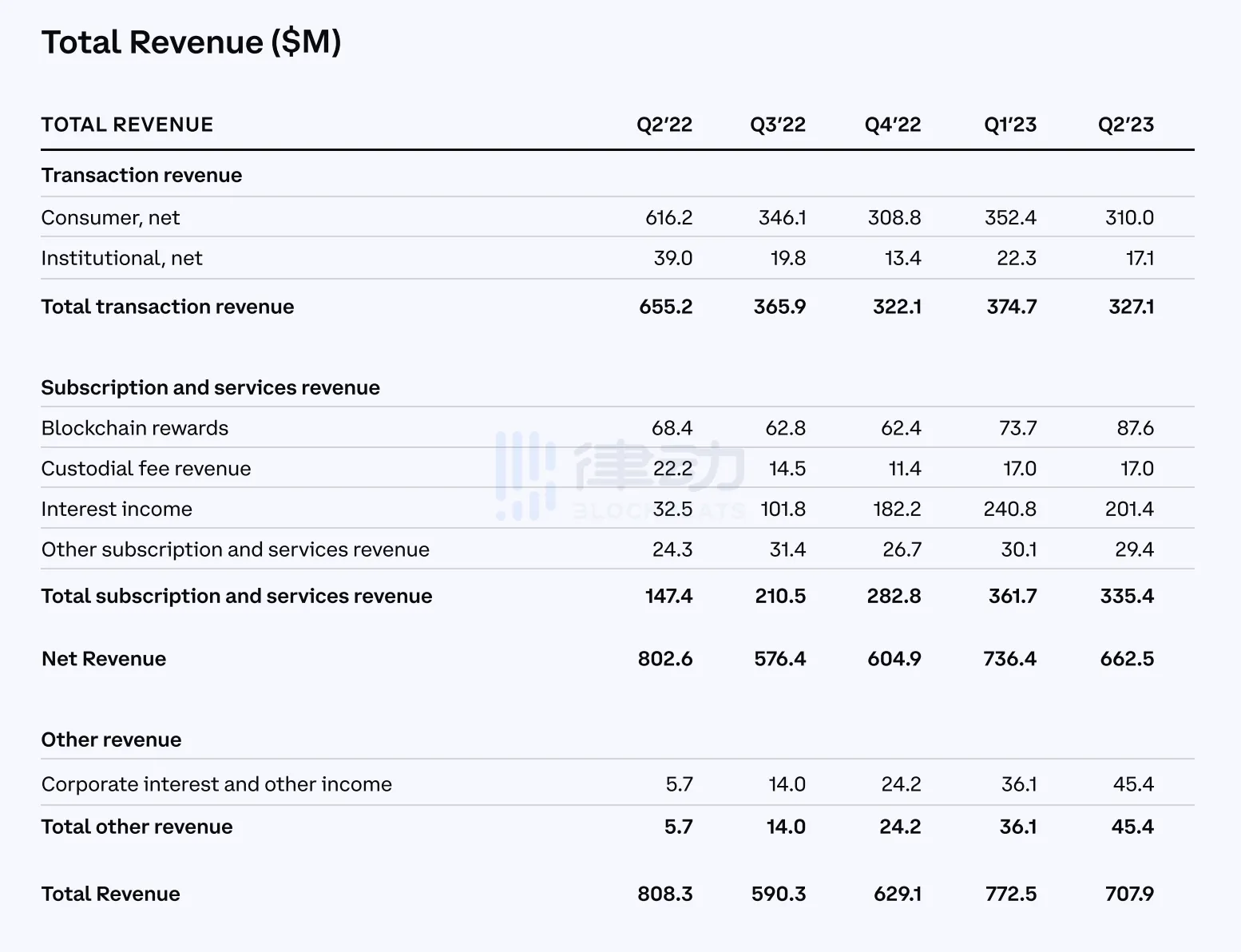

近期释出的 Coinbase Q2 财报显示,Coinbase 2023 年第二季度交易量较上一季度降幅为 37%,交易收入也下滑,并首次被「订阅和服务」这一收入来源超过,这意味着,加密交易所收入结构正在发生转变,这可能会重新定义目前的加密货币格局。

进一步分析我们发现,在「订阅和服务」这一收入来源类别中,占比最大的利息收入(interest income)中,有 1.51 亿美元收入来自其持有的 USDC,占总收入的 75%。Needham & Company 分析师 John Todaro 认为,Coinbase 的 USDC 利息收入很大程度上受益于此前就 USDC 稳定币储备金与 Circle 及 Center 达成的收入分成协议,虽然 USDC 的市值跌落导致 Coinbase 的利息收入下降,但美联储的加息所产生的收益又可以抵消一部分亏损。

Coinbase Q2 收入虽然下降,但超出预期,此外,净亏损降也在收窄并超出分析师的预期。Q2 财报业绩发布后,该股从 8 月 6 日的 90.75 美元(周四交易时段收盘价)在盘后交易中短暂触及 97 美元,目前已回落至 81 美元。自贝莱德 6 月中旬向美国SEC提交现货比特币ETF申请 Coinbase 被确定为其托管人以来,Coinbase 股价已飙升逾 60%。

Q2 营收业绩和压力已经暂时免除了,不过,随着加密寒冬的持续和监管的收紧,接下来 Coinbase 将面临更大的挑战,这让其不得不积极调整业务方向和探索新的收入来源。

交易不再是主要收入来源

Coinbase (COIN) 于 8 月 4 日周四发布第二季度财报的财报显示,Coinbase Q2 季度无论是交易量还是收入相比于 Q1 均有下降,其中,Q2 Coinbase 总交易量从第一季度的 1,450 亿美元降至 920 亿美元,加密货币交易量的下降在一定程度上导致了 Coinbase 交易收入的下降,从大约 3.75 亿美元降至 3.27 亿美元。

作为美国最大加密货币交易所,Coinbase 的业务模式严重依赖交易收入。早在 2021 年 4 月 Coinbase 在纳斯达克上市时,其向美国证券交易委员会 (SEC) 提交的文件显示,2021 年第一季度,Coinbase 从交易中赚取了 15 亿美元的巨额收入,占比当时总收入 18 亿美元的 86%。

随着数字资产价格持续下跌,Coinbase 的交易收入也随之下降,今年第一季度 Coinbase 的交易收入降至 3.75 亿美元,仅占其 7.73 亿美元总收入的 46%。

Coinbase Q2 交易收入的比重进一步降低,并首次被「订阅和服务」这一收入类别超过。Q2财报显示,Q2 「订阅和服务」收入约为 3.35 亿美元,来源包括 USDC 利息收入、质押和托管费,占净收入的 51%,超过交易费收入的49%。

这标志着 Coinbase 的一个重要转变,交易费可能不再是营收的主要来源,而是会被另一项营收来源「订阅和服务」收入所取代。

交易量的下降给 Coinbase 带来了巨大的营收压力,这意味着 Coinbase 需要积极寻找其他的收入来源,而不仅仅是依赖于加密市场的涨跌和波动,比如订阅和服务以及质押服务。

美债收益很显眼

财报显示,订阅和服务收入这一项收入来源中,Coinbase 第二季度总共获得 3.35 亿美元的收入,首次超过交易收入 3.27 亿美元,这一数字比一年前同期的 1.47 亿美元增长了 1.3 倍。

Coinbase Q2「订阅和服务」这一收入来源类别中,其中,占比最大的是利息收入(interest income),为 2.01 亿美元,而来自区块链奖励的收入仅为 8760 万美元(虽然相比上一季度该收入仍有小幅上涨,从 Q1 的 7400 万美元上涨至本季约 8760 万美元。)

虽然占比增长,不过,相比上一季度,利息收入仍在下滑,从 Q1 季度的 2.408 亿美元降至 Q2 的 2.014 亿美元,主要原因在于,作为利息收入主要资产来源的 USDC 市值持续下降。值得注意的是,在第二季度的利息收入中,1.51 亿美元来自其持有的 USDC。

Needham & Company 分析师 John Todaro 表示,Coinbase 的利息收入很大程度上归功于 Coinbase 与 Circle 以及 USD Coin 发行和管理者 Center 的关系,作为该联盟的创始成员,早在 2018 年推出 USDC 时,Coinbase 就与 Circle 就 USDC 稳定币储备金达成了某种收入共享的协议。

稳定币是与美元等主权货币价格挂钩的代币,通常由现金和政府发行的国库券(例如债券)支持,随着美联储试图通过大幅加息来应对高通胀,美国国债的收益率会持续上升。

当国债收益率的持续上涨,Coinbase 可从中获取大笔利息收入。根据 CoinGecko 的数据,USDC 的市值为 261 亿美元,为市值第六的加密货币。尽管如此,USDC 的市值仍较第二季度初的 325 亿美元下跌了 19%,这主要是 3 月份硅谷银行倒闭引发 USDC 暴跌「脱锚」后引发的。

自那时以来,美联储已将利率调整至 22 年以来的最高水平,理论上增加了 Coinbase 在 USDC 储备上的收入,不过,考虑到 USDC 市值的下降,这可能会抵消部分收益。

美联储的加息有利于 Coinbase 业务,可以抵消 USDC 市值跌落所引发的大部分跌幅。然而,由于 Coinbase 和 Circle 在 USDC 方面达成的收入分享协议尚未公开,因此,无法知道确切的收入明细。

救赎!Coinbase 正在探索的新方向

虽然 Q2 季度 Coinbase 交易量大幅下降,但整体收入业绩超出市场普遍预期。这很大程度上归功于利息收入和质押收入。

然而,这两项业务线在未来也面临无风险。一方面,利息收入的主要来源 USDC 的市值持续下降,导致 USDC 利息收入环比下降了 25%,另一方面,Coinbase 的质押业务线也面临来自监管的挑战。

面对熊市中下降的交易量和不断收紧的监管压力,Coinbase 需要积极寻求其他出路。

这或许就是为什么 Coinbase 一直在寻求多样化业务和收入来源的原因,包括积极地推进去中心化基础设施建设 proto-dank 分片(EIP 4844)的研发,推出以太坊二层超级链 Base 和新的钱包产品,以及正在如火如荼进行的链上之夏(Onchain Summer)。

以太坊二层链 Base 和 Onchain Summer

8 月 10 日,Coinbase 宣布 Layer 2 网络 Base 向所有用户开放主网,正式开启链上之夏的活动,以此吸引更多用户。

Base 是 Coinbase 对区块链基础设施的投资,作为以太坊二层方案,Base 能降低交易成本,并提高交易速度。Coinbase 希望 Base 扩展交易之外的加密用例,并将更多的消费者用户带入链上。

以链上之夏活动之名, Base 邀请了包括可口可乐和 Atari 等 50 多个加密和非加密品牌加入该二层网络,在活动期间,用户可以铸造多种 NFT 设计和艺术品和以及探索网络中 DeFi 生态系统的其他奖励来庆祝该活动,通过实际使用让用户习惯加密原生的消费体验,以此将加密货币的叙事重新构建为「有趣且有吸引力的事物」。

随着 Base 主网的开启,部署在 Base 网络中的应用持续增长,并诞生了首个非典型的加密原生应用 friend.tech,说它非典型是因为这款应用既不是 DeFi 也不是 Meme ,而是带有社交属性的加密原生应用,上线不到1周时间,这个火爆到刷屏程度的应用已为 Base 贡献了 6,599 ETH的交易量,产生的交易笔数突破21万次。截止目前为止,Base 桥接资产总价值突破 2 亿美金,30 天交易数超过 800 万次。

可以看出,迫于监管压力以及面临加密货币市场持续的不确定性,Coinbase 急需寻求其他出路,从单一的营收结构转向更加多样化的收入来源,尤其是那些不依赖于加密市场涨跌和波动的新的收入来源。打造 Base 这样一条以太坊二层链有可能为 Coinbase 新增一项潜在的收入来源。

尚存的野心:成为去中心化超级应用

Coinbase 的野心远不止「缓解暂时的营收压力」这么简单,实际上,Coinbase CEO Brian Armstrong 对 Coinbase 的定位是成为一个媲美微信或支付宝的超级应用。

微信这类应用已经渗透到人们生活的方方面面,所提供的服务包括「即时通讯、购物、支付、贷款、银行、订餐」,全方面覆盖衣、食、住、行、玩,可以被当之无愧的誉为超级应用。

Coinbase 也希望打造一款超级应用,不过和微信不同,Coinbase 的目标是一款去中心化的超级应用,这意味着不仅资产是去中心化的,还包括去中心化社交、去中心化通信、接受 NFT 的商家、以及一些简单的 DeFi 界面等,而且不限国界且全球通用。

Coinbase 官方目前尚未发布任何相关计划,但 Coinbase 近期为旗下钱包新增加密通信的功能可以看出,Coinbase 开发一款去中心化超级应用的前奏已奏响。

这款加密原生钱包 Coinbase Wallet 所内置的会话聊天功能,不仅不限国界、全球通用,而且也不限应用,这意味着,Coinbase 钱包用户可以和朋友跨应用实时聊天,除了钱包本身的注册用户,也可以和应用外的用户聊天、交易和发送资产。

这种相当于打通微信和支付宝账号的聊天/支付,也是区块链底层技术变化和架构不同所赋予的新的原生功能,必然也会带来新的商业逻辑的演变。

这是一个此前尚未被涉足过的全新领域,并没有参照样本,这一探索过程可能并不容易,甚至「非常艰难」,对此,Brian Armstrong 给出的期限是——在接下来的五到七年实现。

但显然,无论是「将下一批百万建设者和十亿用户带入链上」,「打造去中心化超级应用」这样的长期主义叙事,还是裁减 50% 的开支、探索新的收入来源和业务战略多元化调整的实际举动,都足以看到 Coinbase 的诚意—努力向监管证明「除了交易和投机,加密货币的用例还有更多,而 Coinbase 正在努力实现它」。这样做的好处,不仅可以让监管松口,也能够博得股东的好感,毕竟资本寒冬,市场需要这样的好故事。

参考来源:

https://s27.q4cdn.com/397450999/files/doc_financials/2023/q2/Shareholder-Letter-Q2-2023.pdf

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

社区

社区 OPRR

OPRR 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

数据

数据

由AI总结

由AI总结