摘要

买卖价差是资产最低要价与最高报价的差额。与流动性和成交量欠佳的资产相比,比特币这样的资产通常价差要小一些。

当交易结算的平均价格与初始要求产生差异时,就会出现滑动价差。滑动价差一般在执行市价单时出现。如果流动性不足以支撑订单成交或市场存在波动,最终订单价格可能发生变化。为了应对低流动性资产的滑动价差,可以尝试将订单分成若干小规模订单。

导语

在加密货币交易平台买卖资产时,市价直接受供需关系的影响。除价格以外,还应考虑成交量、市场流动性和订单类型等重要因素。受限于市场条件和所选订单类型,交易未必能以理想价格成交。

买卖双方你来我往,协商过程中就会产生价差(即买卖价差)。根据资产的交易量和波动性,可能还会出现滑动价差(后续将详细介绍)。为了避免意外情况,了解关于交易平台订单簿的基础知识将大有裨益。

什么是买卖价差?

买卖价差是订单簿最高报价和最低要价的差额。在传统市场中,价差通常是做市商、经纪商或流动性供应商引发的。而在加密货币市场,价差是买卖双方限价单差异所导致的结果。

买方如果希望按市价即时买入,则会接受卖方的最低要价。相反,如果卖方希望即时出售,也会接受买方的最高报价。流动性优异的资产(如外汇),买卖价差相对较低,买卖双方可以在不引发资产价格大幅变动的情况下执行订单。背后的原因在于,订单簿中存在大量订单。这些大量订单关闭后,买卖价差会增加,导致价格大幅波动。

做市商和买卖价差

“流动性”是金融市场的一个重要概念。如果您想要尝试在低流动性市场中交易,很可能要苦熬数小时甚至几天,您的订单才能与其他交易者撮合。

激活市场流动性非常重要,但部分市场单靠散户无法获得足够的流动性。例如:在传统市场中,经纪商和做市商可以通过提供流动性赚取套利收益。

做市商只需买入卖出同一项资产即可玩转买卖价差。高价卖出、低价买入,如此循环操作,做市商即可利用价差来套利。即便是价差较小,但只要全天候开展大规模交易,也能创造可观收益。高需求资产的价差较小,这是因为做市商相互竞争,缩小价差。

例如:做市商可以同时按350美元的单价买入币安币并以351美元卖出币安币,创造出1美元价差。市场中任何希望即时交易的人必然会匹配他们的头寸。通过上述买卖行为,做市商即可将价差作为纯粹的套利收益收入囊中。

深度图和买卖价差

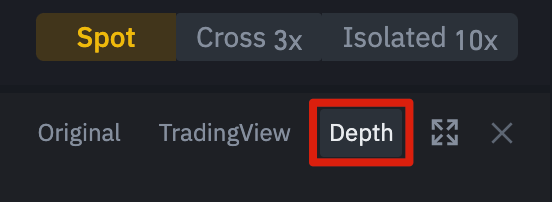

我们来了解一些真实的加密货币示例,探究成交量、流动性和买卖价差之间的关系。打开币安交易平台的用户界面,切换到[深度]图表视图,即可轻松查看买卖价差。按钮位于图表区域的右上角。

在[深度]选项下,资产的订单簿以图形化方式显示。绿色显示买入数量和报价,红色显示卖出数量和要价。红绿区域的差额就是买卖价差,以红色要价减去绿色报价可以计算出具体数值。

如上文所述,流动性和较低买卖价差存在一种隐性关联。成交量是常用的流动性指标,成交量越大,买卖价差占资产价格的比例越小。而交易较大的加密货币、股票和其他资产则面临积累竞争,交易者均想寻求从买卖价差中获利。

买卖价差率

为了比较不同加密货币或资产的买卖价差,以比率形式评估会更加直观。计算方式非常简单:

(要价 - 报价) / 要价 x 100 = 买卖价差率

我们以BIFI代币为例:在撰写这篇文章时,BIFI的要价为907美元,报价为901美元。也就是说,买卖价差为6美元。以6美元除于907美元,再乘以100,计算出最终的买卖价差率约为0.66%。

现在,假设比特币的买卖价差为3美元。虽然这个数值只是BIFI的一半,但如果换算成比率形式,比特币的买卖价差仅为0.0083%。BIFI的成交量明显低得多,恰恰证实了我们的理论,即低流动性资产的买卖价差通常更高。

从比特币的低价差中我们也能得出一些结论。买卖价差率较低的资产很可能对应高流动性。如果此刻你想要成交金额较大的市价单,那么订单价格不符合预期的风险通常会小一些。

什么是滑动价差?

滑动价差通常是市场剧烈波动或流动性欠佳的产物。在交易无法按预期或所需价格结算时,就会产生滑动价差。

例如:假设您想要按100美元的单价发布一张高额市价买入订单,但市场流动性不足,无法按此价格成交。无奈之下,您只能接受更靠后的订单(单价高于100美元),直至最终成交。这样一来,您的平均买入价格就会超过100美元,从而产生所谓的“滑动价差”。

换言之,在用户创建市价单时,交易平台会自动将买卖行为与订单簿中的限价单相匹配。订单簿为用户匹配最佳价格,如果目标价格对应的成交量不足,订单将继续匹配订单链中更高的价格。此举将导致用户的订单无法按预期价格在市场中成交。

在加密货币领域,滑动价差通常会出现在自动化做市商和去中心化交易平台的模式。对于波动剧烈或流动性欠佳的山寨币,滑动价差可能超出期望价格的10%。

正向滑动价差

滑动价差并不是说您最终成交的价格一定会比预期糟糕。如果您在发布买入订单时价格下跌,或者在发布卖出订单时价格上涨,就会出现正向滑动价差。虽然正向滑动价差并不常见,但在波动剧烈的市场还是偶有出现。

滑动价差容差

部分交易平台允许手动设置滑动价差容差水平,限制潜在的滑动价差。自动化做市商一般设有该选项,例如币安智能链的PancakeSwap和以太坊的Uniswap。

滑动价差的金额设置会连带影响订单结算时间。如果设置的滑动价差较低,订单可能需要很长时间才能成交,或者根本无法成交。如果设置过高,订单将一直处于待处理状态,被其他交易者或机器人抢得交易先机。

在这种情况下,其他交易者只需提高燃料费,即可抢先成交,率先买入资产。之后,抢先交易者参照滑动价差容差,按容差设置者的最高预期价格建立另一笔交易,将资产回售给设置者本人。

尽量避免负向滑动价差

滑动价差难以避免,但仍可通过部分交易策略最大限度降低影响。

1.尝试将大额大单“化整为零”。密切关注订单簿,然后分散发布订单,确保订单总额不会超出市场交易量。

2.如果使用去中心化交易平台,别忘了考虑交易费用因素。为了防止滑动价差,部分网络会根据区块链流量收取高额费用,导致所有收益付之东流。

3.如果处理低流动性资产(如小型流动性资金池),交易活动将对资产价格产生重大影响。单笔交易的滑动价差也许很小,但大量小额价差积少成多,也会牵动后续区块交易的价格。

4.使用限价单。限价单能够让交易按期望价格或更优厚的价格成交。虽然交易速度不及市价单,但可以避免任何负向滑动价差。

总结

交易加密货币时,别忘了买卖价差或滑动价差会影响最终交易价格。二者无法完全避免,但可为交易决策提供极具价值的参考。对于小额交易,二者的影响微乎其微。然而,如果是大规模订单,平均单价可能高于预期。

对于正在探索去中心化金融的初学者,了解滑动价差是学习交易基础知识的重要环节。如果不具备基础知识,就会面临被他人强占先机,或滑动价差过大的高风险,最终造成巨额亏损。

社区

社区 OPRR

OPRR 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

数据

数据