导语

卖空可以让交易者从资产价格下跌中获利。这是管理下行风险、对冲现有持仓或看跌市场前景的常见方式。

但是,做空交易策略有时会蕴含极高的风险。因为它资产价格没有上限,而且还与轧空息息相关。轧空可以看做是一种价格突然暴涨的现象。发生这种情况时,许多做空者被“套牢”,会试图迅速脱手,填补头寸。

如果想了解什么是轧空,首先需弄清楚什么是做空。如果不熟悉做空及其运作原理,敬请阅读《金融市场中的做空是什么意思?》。

在本文中,我们将讨论什么是轧空,如何应对轧空,以及如何在多头头寸中获利。

什么是轧空?

大量做空者遭到强制平仓,导致资产价格急剧上涨,就会引发轧空。

做空者预测资产价格下跌。如果价格反而上涨,空头头寸的未实现亏损就会越来越大。随着价格上涨,做空者将面临强制平仓。这会通过止损单触发,而保证金和期货合约则直接强制平仓。也许还会是交易者为避免更大亏损而手动平仓。

那么,做空者如何平仓呢?他们会买入。这就是为何轧空会导致价格急剧上涨。随着做空者平仓,买入订单的连锁效应也将推波助澜。因此,轧空通常伴随相应的成交量激增。

以下还有其他考虑因素。做空的收益诱惑越大,做空者越容易套牢并迫使自己平仓。换句话说,套牢的流动性越多,轧空带来的波动性就越大。从这个意义上讲,轧空会造成需求暂时性增加,而供应量减少。

与轧空相对的是轧多,这种情况并不常见。当做多被一连串的抛售压力围困,导致价格急剧下跌时,就会出现与之类似的轧多现象。

轧空是如何发生的?

当买压突然增加时,就会引发轧空。如果您阅读过有关做空的文章,就会知道做空是一种高风险策略。但是,通过买入订单突然极速补仓空头头寸是引发轧空这种特殊波动事件的原因。其中包括很多在高价格水平触发的止损单,还有众多做空者同时手动平仓的情况。

只要金融市场可以建立空头头寸,就有可能引发轧空。同时,如果做空市场的可选方案比较少,也会产生巨大的价格泡沫。毕竟,如果没有一种适合的方法做空资产,资产可能会在很长一段时期内持续上涨。

出现轧空的前提是空头头寸压倒性多过多头头寸。自然而然,如果空头头寸明显多于多头头寸,就会有更强的流动性推波助澜。因此,想要密切关注市场情绪的交易者都将多头/空头比率视为一种实用的评估工具。如需查看币安合约的实时多头/空头比率,请点击此页面。

部分高级交易者会观望潜在的轧空机会,从价格快速上涨中做多获利。该策略包括在轧空发生之前积累头寸,并利用快速激增的时机高价抛售。

➟ 想要开启数字货币之旅?欢迎前往币安购买比特币!

轧空示例

轧空在股市中非常普遍。事后通常伴随着公司情绪低迷、预测股票价格上涨以及大量空头头寸。例如,假设出现意外的利好消息,所有空头头寸被迫买入,从而导致股票价格上涨。即便如此,轧空偏向属于技术模式,而非基本面事件。

据估计,特斯拉(TSLA)股票是史上做空最多的股票之一。即便如此,价格还是经历过多次大幅上涨,让众多做空者纷纷受困。

在加密货币市场,尤其是比特币市场,轧空也十分普遍。比特币衍生品市场使用高杠杆头寸,即便价格变化相对较小也会导致套牢或强制平仓。因此,轧空和轧多在比特币市场都会频繁发生。如果希望幸免于套牢或强制平仓,请仔细考虑使用的杠杆幅度。同时,还应采用适当的风险管理策略。

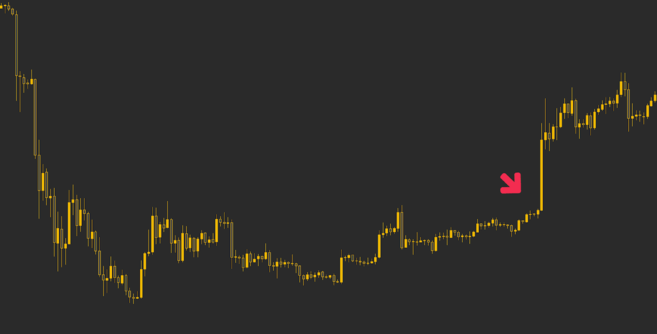

让我们看看以下2019年初比特币的价格范围。急剧下跌之后,价格维持在某个区间内。由于许多投资者观望空头头寸,期盼下跌趋势延续,因此市场情绪有可能非常低迷。

BTC/USD市场的潜在轧空。

但是,随着价格飞速突破该区间,这一价格区域在很长时间内就再没受到过考验。直至后来的新冠疫情期间,才再次遭受考验,称为“黑色星期四”。由于大量空头回补,导致价格迅速波动。

总结

总之,当做空者套牢被迫平仓导致价格急剧上涨时,就会出现轧空。

在高杠杆市场,轧空波动剧烈。当许多交易者和投资者使用高杠杆时,由于连续强制平仓会导致瀑布效应,价格变化也更剧烈。

决定建立空头头寸之前,请务必了解清楚轧空的后果。否则,可能损失惨重。如需详细了解做空和其他交易技术,敬请阅读《针对加密货币交易初学者的全方位指南》。

社区

社区 OPRR

OPRR 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

数据

数据